相続税の節税対策16選|賢い節税方法から税理士の選び方まで解説

「わが家には大した遺産がないから相続税の心配はしなくて大丈夫」と思っていませんか?

相続税の申告時になって、予想以上の相続税を請求されて驚く方も少なくありません。残される家族に手間や負担をかけないために、相続税の節税対策を講じておくのは重要です。実際のところ相続税は、生前の準備しだいで大幅に節税できます。

この記事では、生前にできる相続税対策16選を解説。カテゴリ別にわかりやすくご紹介したうえで、信頼おける税理士の選び方のポイントもお伝えします。

生前贈与を活用する

相続税の節税対策として生前贈与を活用しましょう。財産を事前に渡しておき、評価額を減らす手法です。その代表的な方法が次のとおりです。

- 1. 暦年贈与を利用する

- 2. 相続時精算課税制度を利用する

- 3. 住宅等取得資金の贈与を利用する

- 4. 結婚・子育て資金の一括贈与を利用する

- 5. 教育資金の一括贈与を利用する

順に見ていきましょう。

1.暦年贈与を利用する

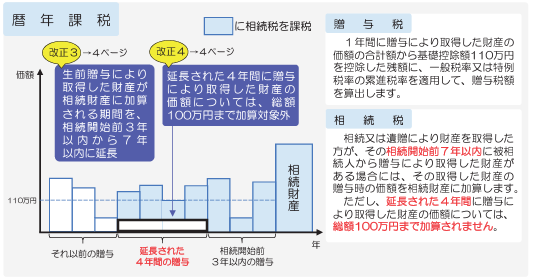

子や孫へ渡す財産は、年間110万円の基礎控除があり、その範囲内であれば税金がかかりません。贈与できる財産の種類に制限はありませんが、手軽なのは現金や預貯金などの金融財産です。

例えば、子2人・孫3人の合計5人にそれぞれ100万円ずつ渡せば、合計500万円を無税で贈与できます。毎年500万円の贈与を10年間続けることで、5千万円を無税で渡せます。今までは、被相続人が死亡する3年前以前が無税の対象でしたが、令和6年1月1日以降7年間に改正されました。その概要は以下のとおりです。

- ● 相続開始前3年以内の贈与は課税対象

- ● 相続開始前4年前から7年前の4年間の贈与は総額100万円までは加算対象外

- ● 贈与者と受贈者間で贈与契約書を締結

- ● 契約書の内容どおりに贈与を行う

贈与契約書の締結が完了したら、契約に基づき贈与実行日に指定の金融機関口座へ振り込みます。これは振り込みの記録を残すためであり、手渡しはおすすめしません。

令和13年1月1日以降は、相続税課税期間が7年間となり、特例の100万円控除はなくなります。また、贈与額が年間110万円を超える場合は、贈与税申告が必要です。

2.相続時精算課税を利用する

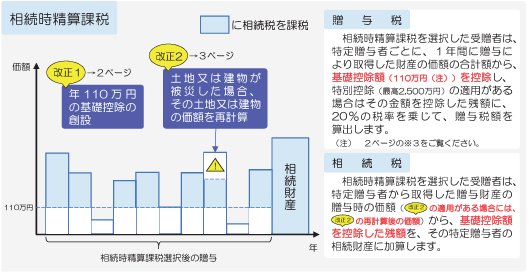

暦年課税以外に生前贈与の方法として「相続時精算課税」があります。令和5年度税制改正により、年間110万円の基礎控除が創設されました。総額で最高2,500万円までの適用があります。相続時には、控除した残額に20%の税率を乗じて贈与税額を算出します。概要は以下のとおりです。

- ● 60歳以上の父母または祖父母などから18歳以上の子や孫に対して行う

- ● 制度利用のためには「相続時精算課税選択届出書」を提出する

- ● 一度適用されると「暦年課税」への変更はできない

この制度は、贈与者の直系卑属である推定相続人または孫が対象です。複数人から贈与を受ける場合は、非課税になるのは、受け取る側の金額が年間合算110万円までとなっています。

参照:国税庁|No.4103 相続時精算課税の選択

参照:国税庁|No.4410 複数の人から贈与を受けたとき

3.住宅等取得資金の贈与を利用する

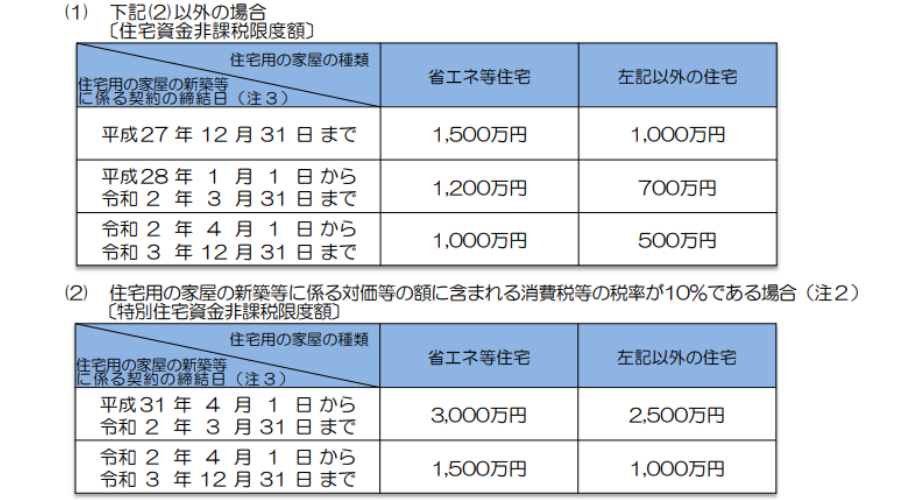

20歳以上の子や孫が、居住する住宅の購入やリフォームをおこなう際、住宅資金の援助は一定額まで非課税になります。省エネ等住宅の場合、1人につき1,200万円まで非課税となっています。

暦年贈与の基礎控除110万円もしくは相続時精算課税制度の特別控除2500万円との併用も可能です。時期や住宅の種類に応じて限度額が違うので注意しましょう。

限度額については、国税庁が配布している資料に表でまとめてあったものをご紹介します。

利用には、次のような注意点もあります。

- ● 直系尊属のため配偶者の父母や祖父母からの贈与は適用外(養子縁組している場合は該当)

- ● 不動産の贈与は非課税制度の対象外

- ● 贈与を受けた年の翌年3月15日までに住宅などの受け渡しが必要

- ● 贈与対象者の合計所得金額が2000万円以下

- ● 新築・増改築ともに50㎡以上240㎡以下の床面積

- ● 床面積の1/2以上を居住スペースとして利用

この制度適用のためには、贈与税の申告書を提出期間内に提出する必要があります。

参照:国税庁|No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

参照:国税庁|「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

4.結婚・子育て資金の一括贈与を利用する

父母や祖父母が20歳以上50歳未満の子や孫に結婚費用や妊娠・出産・育児費用を贈与する場合、結婚・子育て資金の一括贈与枠を利用しましょう。非課税限度額は1,000万円(結婚費用は300万円)です。

具体的には以下のような費用が対象となります。

| 1000万円枠 | 不妊治療・妊婦健診費用分娩・産後ケア費用子の医療費保育料(ベビーシッター代含む) |

| 300万円枠 | 挙式費用・衣装代などの婚礼費用家賃や敷金などの新居・転居費用 |

1人につき1,000万円まで非課税ですが、受贈者が50歳になると対象外となります。それまでに使い切っていない場合も、贈与税の対象として課税されます。

この制度は特例としての措置であり、令和7年に廃止が予定されています。

参照:国税庁|No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

5,教育資金の一括贈与を利用する

教育資金贈与の特例として、子・孫1人につき1500万円まで非課税となっています(学校以外に支払われる場合は500万円まで)。

特例の特徴として「一括で」「すぐに使わなくても」贈与税がかからない点です。しかも限度額内であれば、何度でも無税で贈与できます。使用できる対象のものは次のとおりです。

| 学校などに支払われるもの(上限1500万円/1人) | 学校など以外のものに支払われるもの(上限500万円/1人) |

| 入学金・授業料・入園料・保育料施設設備費在学証明や成績証明などの手数料学用品の購入修学旅行費学校給食費学校教育に必要な資金 | 施設の利用料習い事に関する費用指導者への直接支払い |

暦年贈与と並行しても利用できますが、2019年の税制改正により学校以外の習い事などの費用については23歳以上は対象外となりました。また、孫が30歳になると原則として終了する、贈与者が死亡したら残高は相続税の対象となる点は注意する必要があります。

この贈与は信託か預金でおこなわれるのが条件であり、適用のためには「教育資金非課税申告書」と領収書が必要です。

生命保険を活用する

次に生命保険の活用によって節税する方法をご紹介します。

- ● 生命保険の非課税枠を利用

- ● 保険料の支払いを受取人がすることで所得税の対象にする

順に見ていきましょう。

1.生命保険の非課税枠を利用する

生命保険の非課税枠を利用すると相続税評価額を下げられます。500万円✖️法定相続人の数が非課税の対象です。

注意ポイントしては次の2点。

- ● 受取人が相続人である必要がある

- ● 二次相続まで考慮して利用する必要がある

保険金の受取人を相続人に指定すれば、500万×相続人数分が非課税となります。例えば妻とその子ども3人に500万円ずつの保険金をかければ、総額2000万円を非課税にできます。

一方、二次相続とは、一次相続で相続人となった配偶者(母)が亡くなったときに発生する相続のことです。先ほどの子ども3人で考えてみると、夫が亡くなり妻と子ども3人が遺産相続するのが一次相続、続いて母が亡くなり子どもたちに遺産相続されるのが二次相続です。

二次相続では配偶者の基礎控除が利用できず、相続税が大きくなる傾向があります。また遺産をめぐって子ども同士の争いに発展するケースも。相続は、両方の親が死亡した場合の遺産相続まで考慮して対策を講じましょう。

また、法定相続人のなかに養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります。

2.保険料の支払いを受取人がすることで所得税の対象にする

生命保険は、契約者・被保険者・受取人の設定によって課される税金や非課税枠が変わります。父が契約者で非保険者の場合は、受取人が母でも子でも死亡保険金は相続税の対象となり非課税枠が使用できます。

しかし保険料負担者が被相続者ではなく受取人の場合は、相続税ではなく所得税の対象となります。所得税率は相続税よりも高いのですが、保険料を生前贈与されたお金で支払い、確定申告で生命保険料控除を使用することで、全体的な納税額を抑えられます。

不動産を活用する

不動産は評価額が高額になることが多く、生前からの相続税対策が重要です。その他絵の対策は次の4つ。

- 1. 小規模宅地等の特例を利用する

- 2. 配偶者に居住用不動産を贈与する

- 3. アパート・マンションの建設・経営をする

- 4. 時価の上がる財産に相続時精算課税制度を利用する

それぞれ詳しく見ていきましょう。

1.小規模宅地等の特例を利用する

一定の要件を満たした宅地は、通常の評価額から一定割合の評価減を受けられます。この特例を「小規模宅地等の特例」といいます。特に配偶者や親族(要件あり)が居住している場合、土地の評価額を80%減額できます。

条件としては上限面積は330㎡まで。申告期限までは売却せずに居住していることです。親族に関しては細かい要件があるので、専門家に確認しましょう。

参照:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2.配偶者に居住用不動産を贈与する

婚姻期間が20年以上の夫婦であれば、居住用不動産または居住用不動産を取得するための金銭の贈与が認められています。基礎控除110万円のほかに最高2,000万円まで控除が可能です。

特例の適用を受けるための要件は以下のとおりです。

- ● 夫婦の婚姻期間が20年を過ぎたのちに贈与が行われた

- ● 配偶者から贈与された財産が、 居住用不動産であることまたは居住用不動産を取得するための金銭である

- ● 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みである

この制度は、長年連れ添った配偶者が老後に住む家を確保できるための措置です。この特例の適用を受けるためには、書類添付と贈与税の申告が必要です。また、同じ夫婦間では一生に一度しか適用を受けられません。さらに夫婦の定義として、内縁関係や事実婚は対象外です。

3.アパート・マンションの建設・経営をする

対象となるのは、年間所得1千万円以上、純資産1億円以上あるような方です。特に財産のなかに土地の占める割合が高い場合、事前の対策が必須です。

相続対策でアパート建築すれば、次のような効果があります。

- ● 土地の評価減

- ● 建物の評価減

- ● 控除の増加

アパートを建築すると、その土地は「貸家建付地」となり評価額が下がります。またアパートは貸家ですから、借家権(一律30%)を差し引いて評価します。建築の際にローンを組めば債務として控除が利用できるなど、評価の高い土地を保有している場合、アパート建築は有効な手段といえます。

4. 地積規模の大きな宅地の評価を利用

広大な土地の場合は「地積規模の大きな宅地の評価」を利用すると相続税評価額を下げられます。3大都市圏(首都圏・中部圏・近畿圏)であれば500㎡、それ以外の地域であれば1,000㎡以上の宅地が対象です。

細かな適用条件があるため、自身で判断するのは難しく、専門家への相談がおすすめです。

「ひろしま相続・不動産ホットライン」では、不動産相続に特化した専門家がアドバイス。相続税や相続をめぐるトラブルへの対策をワンストップでサポートいたします。

土地と税のスペシャリストがそろっているので、弊社への相談だけですべてが完結。Webと電話の両方で無料相談が可能です。お気軽にお問い合わせください。

そのほかの対策

そのほかの節税対策として以下のようなものもあります。

- 1. 親子で同居する

- 2. 養子縁組をする

- 3. お墓や仏壇を生前に購入する

- 4. 家族信託をする

- 5. 死亡退職金の非課税枠を利用する

順に見ていきましょう。

1.親子で同居する

自宅の不動産を相続する場合「小規模宅地等の特例」を使えば、相続した土地の相続税評価額を最大80%減額できます。適用要件は以下のとおりです。

- ● 被相続人が自宅として利用していた

- ● 配偶者、直系尊属、直系卑属などが対象

- ● 相続人がその宅地を実際に居住用として利用している

- ● 対象となるのは330㎡まで

この特例が設けられたのは、住宅の確保を図り、国民生活の安定に寄与するためです。つまり、自宅を相続した人が、その家を売却せずに住み続けることを促すための制度なのです。

小規模宅地等の特例を適用するためには、相続税の申告時に小規模宅地等の特例を適用したい旨を記載します。宅地の評価額や面積などを記載するなど、さまざまな条件や計算が複雑なため、税理士などの専門家に相談することをおすすめします。

2.養子縁組をする

養子縁組は、血縁関係がなくても親子関係を生じさせる制度です。養子縁組により法定相続人を増やせば、控除額や非課税枠を増やせます。

例えば次のような控除や特別枠が関係してきます。

- ● 相続税の基礎控除額(600万円/1人)

- ● 生命保険などの非課税枠の金額(500万円/1人)

- ● 死亡退職金などの非課税枠の金額(500万円/1人)

ただし、法定相続人の数に含めることのできる養子の数は税法により定められています(実子がいるときは1人、実子がいないときは2人まで)。養子となった孫に対する相続税額は2割加算されることや、実子と養子との間で権利関係で揉めるなどトラブルも起きやすい点も留意しておきましょう。

3.お墓や仏壇を生前に購入する

墓地・墓石・仏壇・仏具に相続税は課税されません。生前に購入しておくことで財産を事前に減らしておけば節税に結びつきます。

注意点としては、ローンや未払いの代金が残っていても債務控除されない、黄金の仏像や骨董品など価値のあるものは非課税財産として認められない場合があるなどです。

墓や仏壇を相続対策として購入する場合は、骨董価値のあるものを避けて一括で購入するようにしましょう。

4.家族信託をする

家族信託は財産管理の手法のひとつで、被相続人(委託者)の財産を家族など(受益者)が運用・管理・処分してその利益を受益者に与える制度です。

家族信託には、次のような3つのメリットがあります。

- ● 財産管理の手数料を節約できる

- ● 高齢の親が住む自宅などの少額財産でも利用しやすい

- ● 将来のことを定めておくので二次相続対策にもなる

中小企業の事業承継対策にも有効ですが、新しい制度のため判例も少なく、必ずしも相続対策になるとは限りません。信託口座を開設できる金融機関は限られており、制度を熟知している税理士も少ないようです。

家族信託利用の際は、専門知識を持つ税理士に相談するようおすすめします。

5.死亡退職金の非課税枠を利用する

死亡退職金にも非課税枠があります。死亡退職金の一部を非課税とする規定で、法定相続人1人につき500万円が非課税となります。

死亡退職金には申告要件がなく、非課税額以下であれば特別な手続きは必要ありません。もし500万円以上の死亡退職金を受け取る場合は、相続税の申告書に一定事項の記載と提出が必須です。

相続税の対策のための税理士を選ぶポイント

相続税対策には、さまざまな控除や特例が存在し、過不足なく制度利用して節税するためには、専門知識や経験を持った専門家への相談が必須です。

相続税対策を依頼するのにふさわしい税理士を選ぶポイントとして、以下のようなものがあります。

- ● 相続税に詳しい

- ● 二次相続を考慮する

- ● 税務調査の対策ができる

詳しく見ていきましょう。

相続税に詳しい

特例や控除の利用のためには、事前の申請が必要です。しかし、相続税に詳しくない税理士に相談してしまうと、使えたはずの特例や控除枠を十分に活用できず、評価額を多く計算してしまう可能性も。

税理士によって相続税評価額にばらつきが出るのは、こういった理由があります。最大限の節税を望むのであれば、相続税に詳しい税理士を選ぶことが重要です。

二次相続を考慮する

一次相続の場合は、配偶者軽減の適用により相続税の控除額が大きく、かなり優遇されているといえます。しかし、配偶者が亡くなった際の二次相続では、特別枠などの利用がなく、相続税の負担が大きくなりがちです。

加えて、相続をめぐって子どもの間で争いが起きないような配慮も必要です。そのため二次相続も想定したアドバイスができる税理士を探しましょう。

税務調査の対策ができる

生前贈与は、時期や手続きなどを適切におこなう必要があります。もし不備があれば、税務調査に入られた際、否認されて追徴課税の可能性も。

そのようなトラブルにも対応できるのは、税務調査に立ち会った経験がある税理士です。できれば、税務調査を想定したうえで相続対策をしてくれる、経験豊富な税理士を選びたいものです。

相続税の節税対策は一筋縄ではいかない!詳しいことは専門家に相談を

相続の対象となるのは、金融資産・不動産・株・証券・貴金属など多岐にわたります。そのなかでも評価と対策が難しいのが不動産です。税に関する深い知見に加え、不動産についても詳しくなくてはいけません。

実際のところ、相続が発生してから対策できることは、それほど多くありません。特に財産がある方は、現役時代から専門家に相談し、節税対策を講じましょう。

「ひろしま相続・不動産ホットライン」では、経験豊富な税と不動産の専門家が、あなたにピッタリな節税対策を提案いたします。相続と不動産にまつわる複雑な手続きもワンストップでお任せください。

お問い合わせはWebとお電話で受け付けています。直接の訪問が難しい方はZoomでのご相談も可能です。ぜひお気軽にお問い合わせください。