路線価とは|調べ方や見方・計算方法を解説

土地を持っていたり相続したりすると、相続税や固定資産税などの税金がかかります。これらの納税額を計算するには「路線価」という考え方を用いて行うのが一般的ですが、一方で路線価とは何か掴めていない人も少なくありません。

本記事では路線価が必要なシーンや調べ方、具体的な使用方法などについて解説します。参考にして、路線価とは何か熟知した上で納税額の計算を行えるようになりましょう。

路線価とは

路線価とは道路(路線)に定められた価値であり、接している土地の価値を計算する際に用いられる数値です。

土地の価格は単純に広ければ高い、狭ければ安いというものではなく、立地やアクセスの良さなどによっても価値が左右されます。そのような立地条件の価値を道路に定めたものが路線価であり、人通りが多く利用価値が高いと判断された道路ほど路線価が高くなります。

最終的な評価額は、以下の計算式に当てはめて算出可能です。

式:路線価(千円)×面積(㎡)×各種補正率=土地の最終評価額

式からわかる通り、路線価が高い土地ほど利用価値が高く、最終評価額が高額となります。

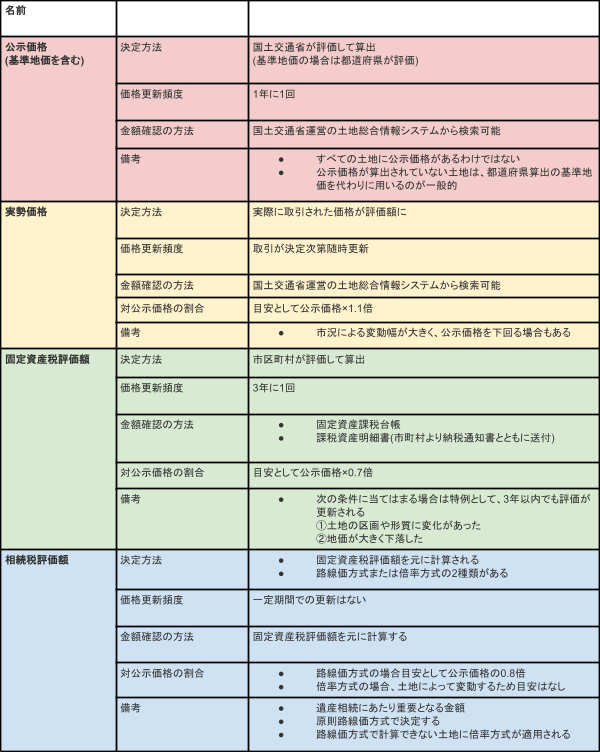

また、土地の評価額は相続税評価額・固定資産税評価額を含め、以下4つの種類があります。

上記のうち税金に関わる価格は固定資産税評価額と相続税評価額であり、どちらも路線価を利用して算出します。

ただし、場所によっては路線価を使用できないケースもあります。その場合は倍率方式という計算式で金額を算出するため、まずはどちらの計算方式が状況に当てはまるのか判断しなければいけません。

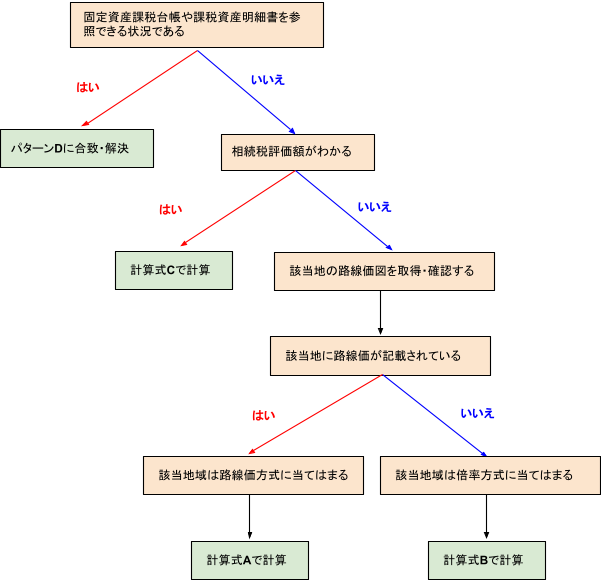

相続税を計算するとき

相続税を計算する際は以下の3通りの方法があります。どの方法が一番スムーズで適しているのかは、更に下のフローチャートで判断してください。

【相続税の計算方式】

- 1. 相続税路線価に面積と補正率をかけて算出する(路線価方式)

式:相続税路線価(千円)×面積(㎡)×各種補正率=土地の最終評価額

- 2. 指定された倍率に面積と補正率をかけて計算する(倍率方式)

式:指定倍率×面積(㎡)×各種補正率=土地の最終評価額

- 3. 固定資産税評価額を0.7で割り0.8をかけて算出する

式:固定資産税評価額÷0.7×0.8=土地の最終評価額

相続税評価額は路線価方式と倍率方式がありますが、どちらを用いるかは地域によって変化します。わからない場合は、国税庁のWebサイトより路線価図を取得し確認してください。

路線価が記載されていれば路線価方式、倍率地域と記載があれば倍率方式です。

また、相続税路線価と固定資産税路線価はそれぞれ以下のような関係となっています。

相続税路線価:公示価格の0.8倍

固定資産税路線価:公示価格の0.7倍

計算式そのものは相続税評価・固定資産税評価ともに同様であり、異なるのは公示価格に対する路線価の倍率だけです。そのため計算式Cが成り立ち、どちらかがわかれば、もう片方も簡単に計算できます。

固定資産税を計算するとき

固定資産税を知りたい場合は以下4通りの方法があります。どの方法が一番スムーズで適しているのかは、更に下のフローチャートで判断してください。

【固定資産税の算出方法】

- 1. 固定資産税路線価に面積と補正率をかけて算出する(路線価方式)

式:固定資産税路線価(千円)×面積(㎡)×各種補正率=土地の最終評価額

- 2. 指定された倍率に面積と補正率をかけて計算する(倍率方式)

式:指定倍率×面積(㎡)×各種補正率=土地の最終評価額

- 3. 相続税評価額を0.8で割り0.7をかけて算出する

式:相続税評価額÷0.8×0.7=土地の最終評価額

- 4. 固定資産課税台帳や課税資産明細書を参照する

固定資産税の大きな特徴は、政府があらかじめ算出してくれているケースがあることです。該当地の課税資産明細書などが確認できるのであれば、固定資産税額が明記されているため、自力で計算を行う必要はありません。

計算する場合は相続税と同様、路線価図を確認してください。路線価が記載されていれば路線価方式、そうでなければ倍率方式で計算することになります。固定資産税路線価は国税庁のWebサイトに掲載されていないため、全国地価マップや市町村のWebサイトなどから取得してください。

なお、固定資産税は相続税と以下のような関係にあります。

固定資産税路線価:公示価格の0.7倍

相続税路線価:公示価格の0.8倍

路線価の倍率以外は相続税と同様のため、相続税がわかれば固定資産税も簡単に計算できます。

ただし、「固定資産税額はわからないが相続税額はわかっている」という状況は、一般的にレアケースです。そのため計算式Cは、実質ほとんど使われない手段と言えるでしょう。

路線価が必要になるシーン

路線価が必要になるシーンをまとめると、以下の条件すべてに当てはまるときとなります。

- 相続税評価額・固定資産税評価額を自力で計算する必要がある

- 路線価図を確認した結果、路線価地域である(倍率地域でない)ことが確認できた

繰り返しますが、上記の条件は2つ同時に満たされた際に路線価が必要となります。計算の必要がなかったり、倍率地域であったりする場合は路線価という考え方を利用しません。

路線価の調べ方・見方

路線価の具体的な調べ方・見方については、予備知識が無ければ困難です。順を追って、ひとつずつ確かめていきましょう。

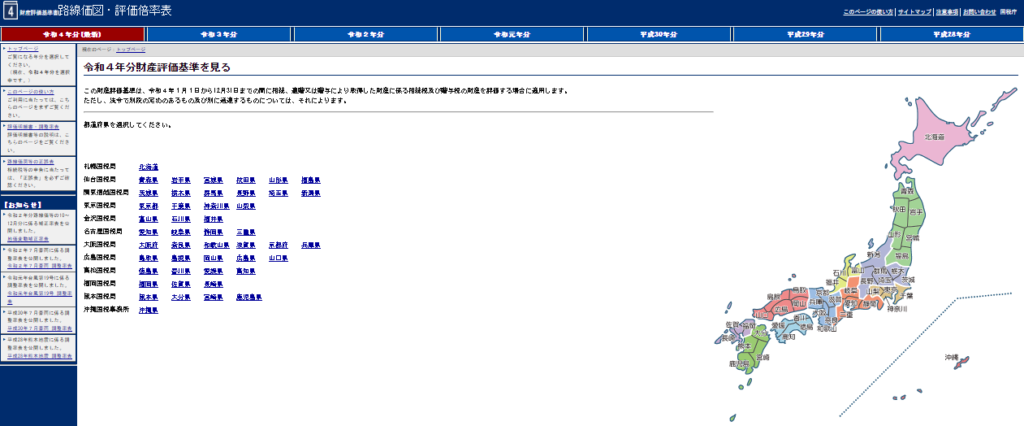

まずは取得したい路線価が分かるWebサイトにアクセスします。具体的に見るサイトは以下のとおりです。

【路線価図取得方法】

| 路線価 | 取得方法 |

| 相続税路線価 | 国税庁Webサイト |

| 固定資産税路線価 | 市町村Webサイト全国地価マップなど |

相続税路線価と固定資産税路線価はそれぞれ数値が異なるため、必要な方を確認してください。なお、本記事では相続税路線価を例に解説しますが、見方は固定資産税路線価図もほぼ同様です。

国税庁Webサイトに訪れると、下記のようなTOPページが表示されます。

上記のページより、該当する土地がある都道府県をクリックします。左の都道府県一覧と右の日本地図、どちらからでも探せるため、好きな方から調べてください。

クリックすると下記のような画面に移るため、一番上の「路線価図」をクリックしてください。

クリックすると、下記のように市町村を選択するページになります。

あいうえお順に並んでいるため、該当する市町村を選んでください。クリックすると、さらに下記のような画面に移ります。

ここから先は町単位で分かれているものの、調べたい土地を含む路線価図が具体的にどれであるかは、順に見てみなければわかりません。ページ番号をクリックしていき目で確認する作業が必要であるため、スマホや地図などで具体的な位置や土地の形を確認しながら探してください。

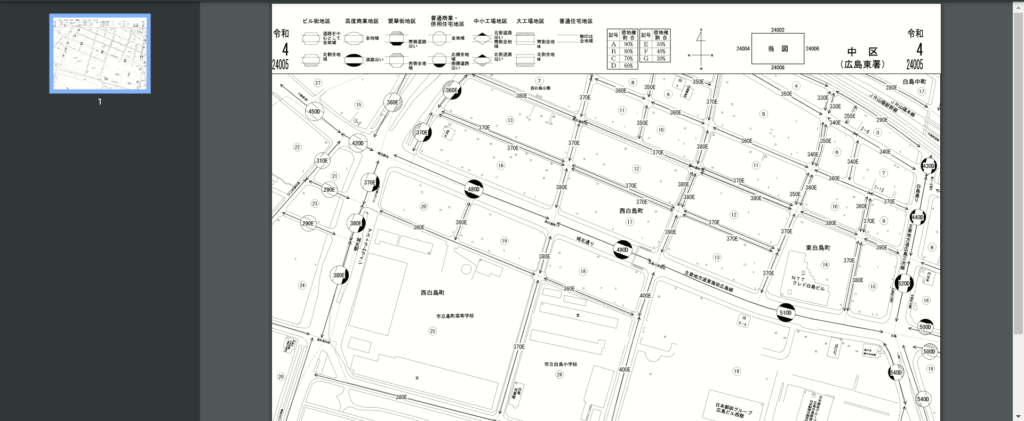

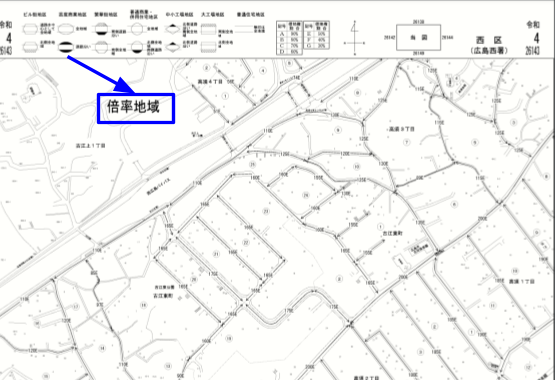

最終的に、該当地を含む以下のような路線図が手に入れば準備は完了です。

【路線価図】

ただし土地の位置を確認した結果、土地が下記青マーキング部のように「倍率地域」と記載されているゾーンに入っていた場合は、倍率方式で計算を行います。路線価は使用しません。

記号は「地区」を表す

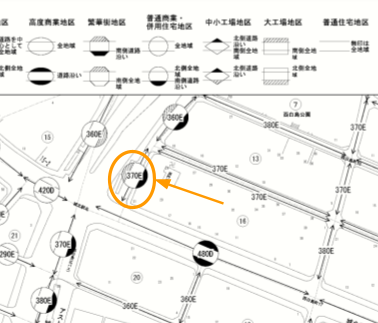

下記図におけるオレンジマーカー部のような、路線価図の数字+アルファベットを囲む記号は地区を表しています。

ひとまず中に書かれている数字+アルファベットの部分は無いものとし、図形のみを確認して、路線価図左上の凡例より照らし合わせましょう。

上記図オレンジマーカー部分が凡例です。路線価図の左上に記載されています。

すべての図形パターンが凡例に記載されているわけではなく、「形」と「塗りつぶし方法」の組み合わせによって判断されます。

【路線価図地区記号凡例】

| 形 | 意味 |

| 横長の六角形 | ビル街地区 |

| 楕円 | 高度商業地区 |

| 六角形 | 繁華街地区 |

| 丸 | 普通商業・併用住宅地区 |

| ひし形 | 中小工業地区 |

| 長方形 | 大工場地区 |

| 塗りつぶし | 意味 |

| 白塗り | 白塗りの方角の全地域を指す |

| 黒塗り | 道路沿いに接している土地のみ指す |

| 斜線 | 図形の示す地区に該当しない(事実上無印と同様の意味) |

白塗り地域は指定がないわけではなく、「全地域指定」という指定の形であることを抑えておきましょう。

上記の凡例を踏まえた上で、例として再び下記マークを確認してみます。

凡例と照らし合わせると、以下のことが読み取れます。

形:丸→普通商業・併用住宅地区である

東側:黒塗り→東方向で道路に接している土地は普通商業・併用住宅地区に該当する

西側:斜線→西方向地域は普通商業・併用住宅地区に該当しない

仮にどちらかが白塗りであった場合、その方角側は「全地域が普通商業・併用住宅地区である」という指示になります。

上記のように当てはめていき、該当地の地区を確認してください。

なお、一般的にもっとも多いのは、下記図における緑マーキング部分のような無印の路線です。

無印の地区は地区指定が無いわけではなく、「普通住宅地区に区分されている」という意味です。路線価図左上凡例にも記載されています。

数字は路線価を表す

路線に記載されている数字は、路線価を示しています。路線価とは厳密に表現すると、接している土地1㎡辺りに付けられる値段という意味です。なお、単位は千円です。

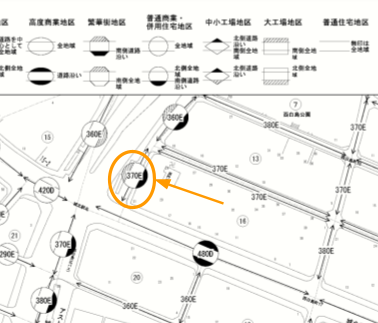

下記画像の緑マーキング部を例にすると、数字としては370となります。アルファベットはひとまず無いものとしてください。

単位は千円であるため、路線価に対し以下の式が成り立ちます。

式:路線価=数値×1,000=370×1,000=370,000

よって、該当道路(路線)に接している土地は、1㎡あたり37万円の価値があるという意味になります。

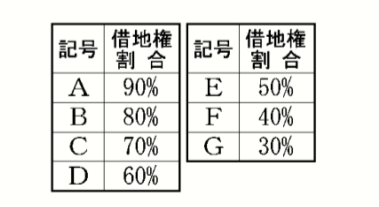

アルファベットは借地権割合を表す

路線に記載されているアルファベットは、借地権割合を示しています。借地権割合とは、土地が借り物であった際などにかかる補正のことです。

相続税や固定資産税は、自らが所有する土地だけでなく、所有者から借りている土地にも適用される税です。一方で所有者と同額の税を支払うわけではなく、補正をかけていくらか軽減され、最終的な額が決定します。

この補正が借地権割合であり、路線によってA~Gまでの7つに区分されています。具体的な割合は、路線価図の上部にオレンジマーキング部のような記載があるため、照らし合わせてください。

上記路線価図を例として見てみましょう。緑マーキング部のEが借地権割合を示します。

アルファベットを確認したら、オレンジマーキング部の借地権割合凡例を見てください。Eは50%となっているため、例にとった路線価の借地権割合は50%ということになります。

一般的に地価が高ければ借地権割合も高くなり、低ければ借地権割合も低くなります。ただし実態に即していないケースも少なくないため、借地権割合だけを見て土地の価値を判断するのは避けてください。

路線価を簡単に調べる方法

本記事では例として国税庁のWebサイトから探す方法を解説しましたが、路線価をより簡単に調べる方法として、全国地価マップがあります。

全国地価マップは住所を入力するだけで該当地域を表示してくれるため、ページを1つ1つ確認して該当地を探す手間が省けます。立地によっては住所がなくとも、施設名だけで検索可能です。

また、全国地価マップは相続税路線価と固定資産税路線価の両方を、同時に参照することが可能です。

該当地が検索できたら、下記画像マーキング部のボタンで切り替えできます。

青い「固定」というボタンは固定資産税路線価を、ピンク色の「相続」というボタンは相続税路線価をそれぞれ示しています。隣の年号はその年の路線価を表示するという意味であるため、必要な年度のボタンを押しましょう。

国税庁や市町村のWebサイトは、それぞれ相続税路線価と固定資産税路線価、どちらかしか調べられません。そのため地価マップは、両方を同時に知りたいという人に特におすすめです。

路線価方式の計算方法

路線価方式の計算方法は、以下の計算式がベースとなります。

式:路線価×面積×各種補正率=該当地評価額

ただし、実際は土地の状況によって適切な補正をかけなければ、正確な評価額は掴めません。

補正とひとくちにいってもさまざまなものがありますが、代表的なものを一部紹介します。

【路線価の土地評価補正例】

| 名称 | 条件 | 備考 |

| 奥行き補正 | 常に補正がかかる | |

| 側方路線影響加算 | 接する道路が2本以上ある | |

| 二方路線影響加算 | 接する道路が3本以上ある | 接する道路の中でもっとも路線価が低い路線に適用される |

| 間口狭小補正 | 敷地が道路に接している距離が、規定基準値よりも短い | 基準値は地域区分による |

| 奥行長大補正率表 | 奥行距離÷間口距離を計算して出た数値が、規定基準値以上である | 基準値は地域区分による |

| 不整形地補正 | 綺麗な正方形または長方形になっていない | |

| がけ地補正 | 土地内に傾斜があり、角度が30度以上である | |

| 土砂災害特別警戒区域補正 | 土地が土砂災害特別警戒区域に入っている | |

| 地積規模補正 | 土地の面積が一定の基準を超えている | 倍率地域でも適用される |

上記表の一番上と二番目の「奥行き補正」・「側方路線影響加算」の2つは、特に使用頻度が高いです。本記事ではその2つに、「不整形地補正」・「間口狭小補正」・「奥行長大補正」・「がけ地補正」の4つを加えた6つの補正について、後述で詳しく解説します。

実際の土地で計算を行う場合は、上記表以外の各種補正率も確認しながら行ってください。

一方だけが道路に面している宅地

一方だけが道路に面している宅地の計算例を解説します。条件としてはもっともシンプルな例となり、実際に同様の状況になっている宅地も珍しくありません。

特別な条件がない限り奥行き補正のみがかかるため、基本の計算式は以下のようになります。

式:路線価×奥行き補正×面積=該当地評価額

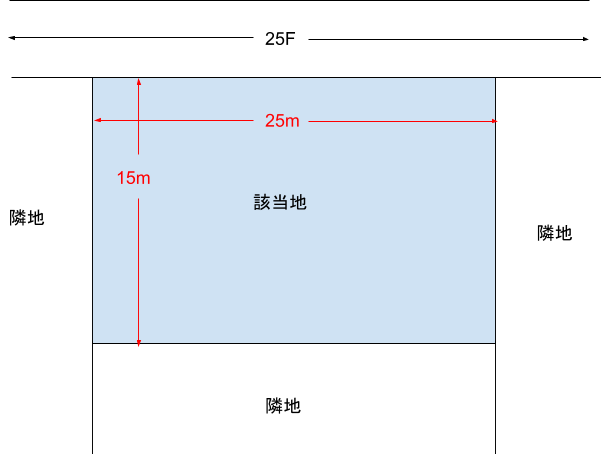

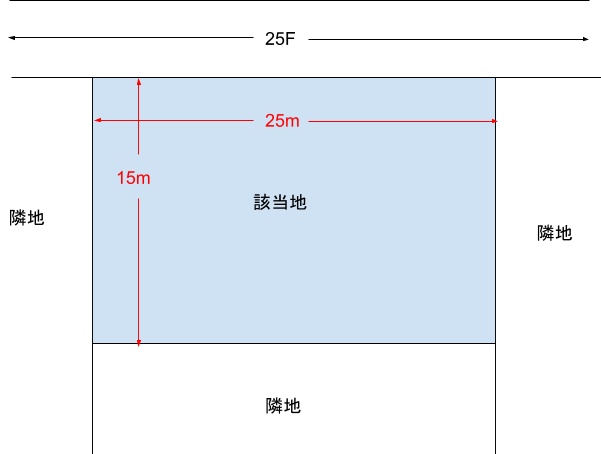

奥行き補正とは、土地に接する前面道路の距離に対し、垂直方向に伸びる距離でかかる補正率です。下記の図面を例として、計算式に当てはめ評価額を計算してみましょう。

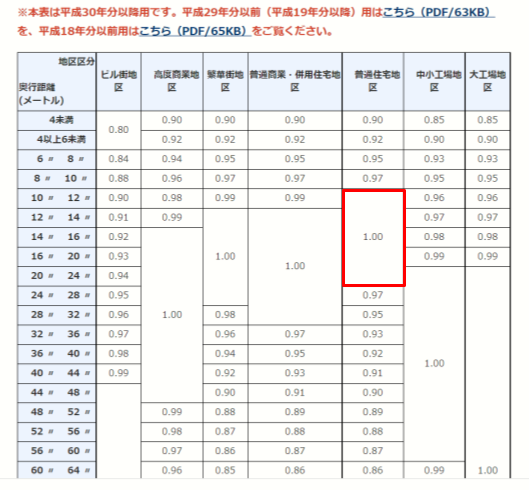

図面から読み取れる奥行き距離は15mです。奥行き距離が確認できたら、次に国税庁Webサイトに掲載されている付表1:奥行き補正率表から、状況に当てはまる数値を探します。

探す際、路線価記号から地区の特定も必要です。上記図の例では無印であるため、普通住宅地区に該当しています。

探し出せたら、必要な数値を計算式に当てはめて計算します。

式:路線価×奥行き補正×面積=(25×1,000)×1.0×(25×15)=25,000×1.0×375=9,375,000

よって、上記の土地評価額は9,375,000円とわかります。

正面と側面が道路に面している宅地

ひとつの土地に対し2本の道路が接している宅地の計算例を解説します。

ベースとなる計算式は以下のとおりです。

式:(正面路線価+側方路線価×側方路線影響加算)×面積=該当地評価額

側方路線影響加算は、接している2本の路線のうち側方路線にかかる補正です。そのため、あらかじめ正面路線と側方路線を決定しておかなければ、計算できません。

下記の順番どおりに計算していくとわかりやすいでしょう。

【側方路線影響加算の計算ステップ】

- 1. 2本ある路線価にそれぞれ奥行の補正をかけて数値を出す

- 2. 正面路線と側方路線を決定する。具体的には、ステップ1で算出した数値の大きい方が正面路線となる。数値が同じだった場合、接している距離が長い方を正面路線とする

- 3. 付表より適した側方路線影響加算率を探し出す

- 4. 側方路線価に側方路線影響加算の補正をかけ、正確な側方路線価を算出する

- 5. 正面路線価と補正をかけた後の側方路線価を合計する

- 6. ステップ5で算出された数値に面積をかけ、評価額を算出する

上記のステップを踏まえ、例として下記図面のような土地の評価額を計算します。

【側方路線影響加算計算例図】

まず、正面路線と側方路線を決定するため、それぞれの路線価と奥行き補正をかけて数値を出します。奥行き補正の数値は、前述した付表1を参照してください。

路線A:25×1,000×1.0=25,000

路線B:20×1,000×1.0=20,000

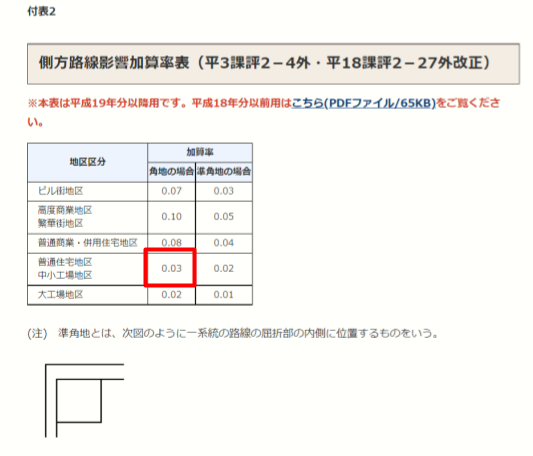

よって、正面路線は路線A、側方路線は路線Bとなります。次に側方路線である路線Bに、側方路線影響加算率の補正をかけます。国税庁Webサイトの付表2を参考にしてください。

計算例の土地は路線価が無印であるため、地区は普通住宅地区であることがわかります。また、角地か準角地かの区分としては角地であるため、数値は0.03とわかります。

準角地とは、上記付表2にも注釈がついているとおり、かぎ型の道路に内接している土地のことです。計算例の土地はT字型の角地であるため、通常の角地に区分されます。

必要な数値が揃ったため、前述した計算式に当てはめて計算します。

式:(正面路線価+側方路線価×側方路線影響加算)×面積

={25,000+(20,000×0.03)}×(25×15)

=25,600×375

=9,600,000

よって、土地の評価額は9,600,000円とわかります。

その他の形状の宅地

その他比較的多く見受けられる補正として「不整形地補正」「間口狭小補正」「奥行長大補正」「がけ地補正」があります。すべてを一度に理解するのは困難であるため、ひとつずつ確認していきましょう。

なお、状況によっては、いくつもの補正が一度にかかることもあります。そのような場合は当てはまる補正がすべてかかるため、漏らさないようにすることが大切です。

不整形地補正

不整形地補正とは、土地の形がきれいな正方形または長方形になっていない際にかかる補正です。一般的に土地はきれいな四角形である方が使いやすいため、不整形地は評価が下がります。

ひとくちに不整形といっても形はさまざまですが、特に計算が煩雑になるのは下記のような形です。

上記のような土地の評価額は、以下の順で算出するとスムーズです。

【不整形地補正の計算ステップ】

- 1. 該当地に対して仮想線を引く

- 2. 整形地評価額を算出する要領で仮の評価額を算出する

- 3. かげ地(仮想線と実際の敷地線に囲まれた部分)の面積を算出し、割合を計算する

- 4. 地積区分を確認する

- 5. 付表より当てはまるかげ地割合から補正値を割り出す

- 6. 2で算出した評価額にかげ地割合補正をかけ、最終的な評価額を算出する

まずは仮想線を引きますが、引き方にはルールがあります。下記の条件を満たすように線を引いてください。

【仮想線の条件】

- 1. 当該敷地がすべて入っていること

- 2. 線を引いてできあがる整形地の面積が最小限となること

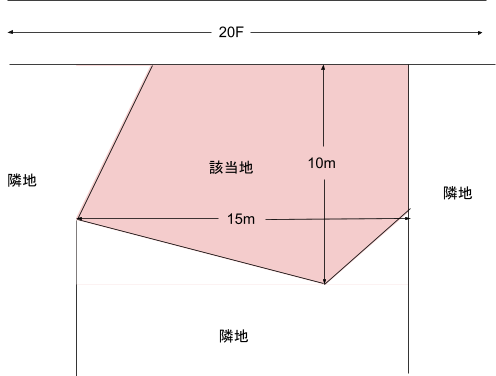

上記条件を元に、前述した不整形地に仮想線を引くと、下記のようになります。

仮想線を引くと、不整形地が見た目上整形地となります。整形地と仮定して仮の評価額を算出すると、以下のとおりになります。なお、奥行き補正値は付表より当てはまる数値を確認してください。

仮の評価額:(20×1,000)×1.0×(10×15)=20,000×150=3,000,000

次にかげ地割合を算出します。かげ地とは仮想線によって生じる実面積との差であり、上記図における青い部分です。よってかげ地割合とは、仮の整形地全体の面積に対するかげ地の面積を指しています。計算式は以下のとおりです。

かげ地割合=かげ地面積÷(かげ地面積+該当土地面積)×100

なお、本記事では計算簡略化のため、あらかじめ3箇所のかげ地面積を算出しています。実際の計算では寸法を測り、かげ地の面積を算出してください。

数値を当てはめると、かげ地割合は以下のようになります。

(8+18+4)÷(10×15)×100=20%

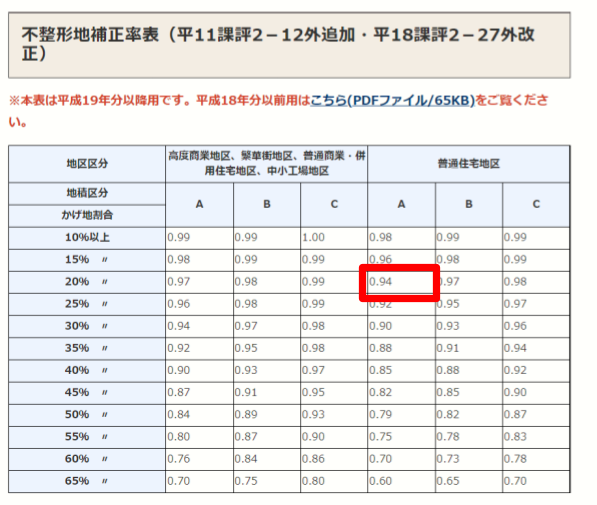

かげ地割合が算出できたら、次に土地の面積と下記付表を照らし合わせ、地積区分を確認します。

例では土地の面積は以下になります。

式:15×10-(8+18+4)=150-30=120㎡

上記の数値を、以下のかげ地割合の付表に当てはめて確認してください。付表は国税庁のWebサイトより確認でき、本例ではAに該当します。

かげ地割合と地積区分が判明したら、下記付表に当てはめてください。

不整形地補正がわかれば、ステップ2で算出した仮の評定額に補正をかけて計算は完了です。本記事の例では、以下のとおりになります。

式:3,000,000×0.94=2,820,000

よって最終評価額は2,820,000円となります。

間口狭小補正

間口狭小補正とは、土地に接している道路の幅が狭い土地に対しかけられる補正です。道路からの入口となる距離が狭い場合、使い勝手の悪い土地とみなされ評価額が下がります。

計算式は以下のとおりです。下記の図を例として計算してみましょう。

式:路線価×面積×間口狭小補正=該当地評価額

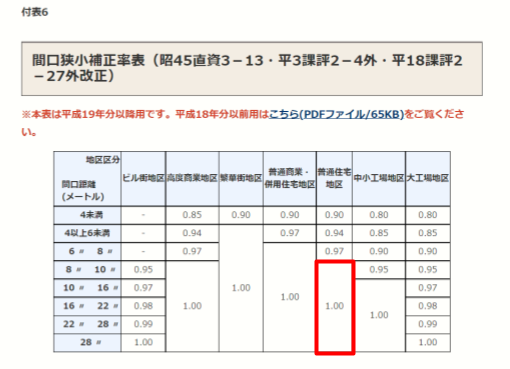

間口狭小補正は以下の付表より割り出します。

路線価が無印であるため普通住宅地区、間口は15mであるため補正値は1.0です。奥行き補正は付表より確認すると1.0となり、数値を計算式に当てはめると以下のとおりになります。

式:路線価×面積×間口狭小補正=(25×1,000×1.0)×(15×10)×1.0=3,750,000

よって最終評価額は3,750,000円となります。

奥行長大補正

奥行長大補正とは、奥行き方向に長い形の土地にかかる補正です。面積に対して入口が狭く奥行き距離が長い土地は、出入りしづらく利用価値が低くなるとみなされ、評価額が低減されます。

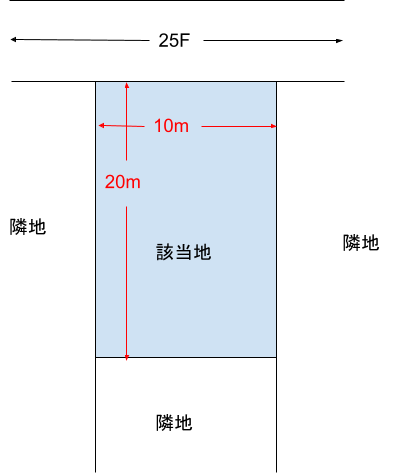

計算式は以下のとおりです。下記の図を例として計算してみましょう。

式:路線価×面積×奥行長大補正=該当地評価額

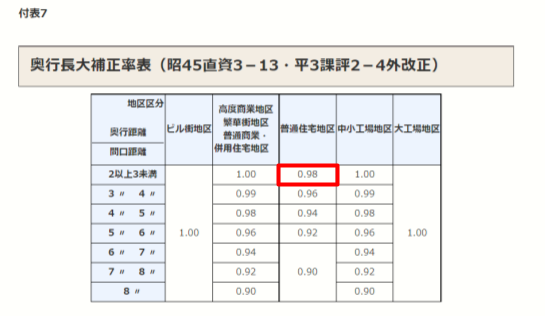

奥行長大補正数値は奥行距離÷間口距離を計算し、算出された数値と付表で決定します。図の数値を当てはめると、以下のようになります。

奥行距離÷間口距離=20÷10=2

数値が出たら下記の付表に当てはめます。

路線価が無印であるため、地域区分は普通住宅地区です。よって補正数値は0.98です。奥行補正は付表1より割り出すと、1.0となります。

すべての数値を計算式に当てはめると、以下のとおりに評価額が計算できます。

式:路線価×面積×奥行長大補正=(25×1,000×1.0)×(10×20)×0.98=4,900,000

よって最終評価額は4,900,000円となります。

がけ地補正

がけ地補正とは、角度にして30度以上の斜面(がけ地)が土地の中にある場合かけられる補正です。がけ地があると、使い勝手が悪かったり崩れたりするリスクがあるため、評価額が下がります。

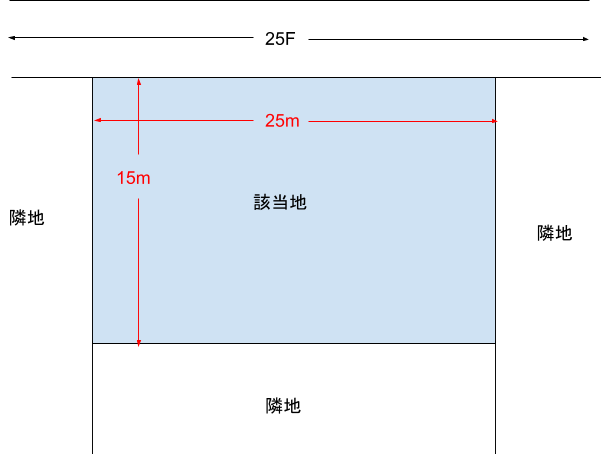

計算式は以下のとおりです。下記の図を例として計算してみましょう。

式:路線価×面積×奥行補正×がけ地補正=該当地評価額

がけ地補正を割り出すためには、がけ地の「方角」と総面積に対する「がけ地割合」が必要です。例の場合、がけ地の方角は東です。がけ地割合は以下のようになります。

がけ地割合=がけ地面積÷総面積=50÷150=0.33(小数点3位以下切り捨て)

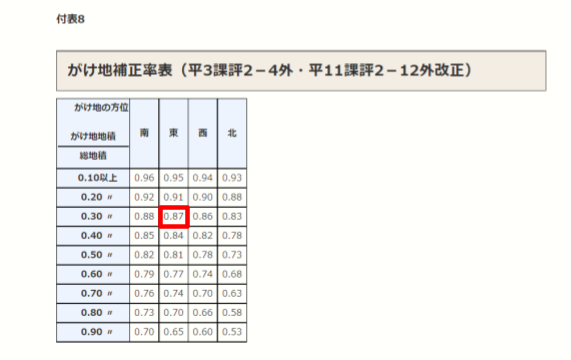

方角とがけ地割合が確認できたら、以下の付表に当てはめて確認しましょう。

方角は東、がけ地割合は0.33であるため、がけ地補正は0.8となります。奥行き補正は付表1より1.0となります。すべての数値が揃ったら、計算式に当てはめて計算します。

式:路線価×面積×奥行補正×がけ地補正=(25×1,000×1.0)×(15×10)×0.87=3,262,500

なお、本記事の例はもっともシンプルな条件です。がけ地補正は他に以下のようなパターンがあり、合致すると計算が複雑になるため注意してください。

【がけ地の方角が二方向にまたがっている】

それぞれの方角から算出し平均する。たとえば東南方向の場合、東とみた補正率と南とみた補正率をそれぞれ確認し、足して2で割り平均化する。

がけ地が2つ以上ある場合は以下の通りです。

- 総地積に対する総がけ地割合を求める

- それぞれのがけの方角と、1で算出した数値で補正率を出す。そのため、方角の数だけ補正率が出ることになる

- 方角別のがけ地面積を計算し、2で算出した方角別の補正率をそれぞれかける

- 3で算出した数値をすべて合計し、がけ地の総面積で割ったものを補正値とする。

がけ地補正は特に計算がしにくく、寸法などもはかりにくいため、自力での計算は困難なケースも多いです。そのようなときは無理をせず、プロに依頼するのもひとつの手です。

借地の評価額

借地の評価額は、路線価に借地権割合で補正をかけ算出します。計算式は以下のとおりです。

式:路線価×面積×借地権割合=該当地評価額

下記図面を例に考えてみましょう。

借地権割合はFであるため下記凡例より40%ということになります。凡例は路線価図上部に記載されており、地域に関わらず全国共通です。

奥行き補正は付表1より1.0となります。数値を当てはめると、以下のような結果が出ます。

式:(25×1,000×1.0)×(15×10)×40%=1,500,000

よって最終評価額は1,500,000円となります。

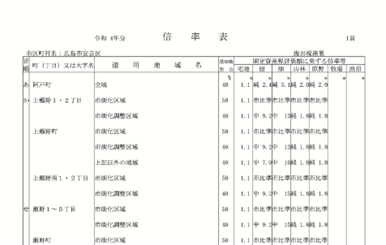

【参考】倍率地域に該当した場合の計算方法

路線価図を確かめて倍率地域に該当していた場合は、別途計算の必要があります。しかし比較的計算は楽であり、路線価地域ほどの手間はかかりません。

まず倍率地域であることを確認したら、該当地域の倍率表を探しましょう。倍率表は路線価図と同様、国税庁のWebサイトに掲載されています。

TOPページから該当都道府県のページに移り、路線価図の下を見てください。すると評価倍率表の欄があるため「一般の土地等用」をクリックし、地域を絞り込めば倍率表が表示されます。

倍率表が手に入ったら、該当地の住所と土地の用途を踏まえ、右の欄から倍率を確認します。倍率が把握できたら、固定資産税評価額に乗じて最終的な額が決定します。

相続税評価額=固定資産税評価額×倍率

固定資産税評価額は市区町村役場などで確認できるため、実質的な計算は上記の算出式のみになります。

ただし、倍率に「市比準」「周比準」などと記載がある場合は、宅地比準方式という計算式を使う必要があります。該当地を宅地と仮定し、周辺の宅地の価値を踏まえて評価額を算出する方法です。宅地比準方式は計算の条件が増え、やや煩雑になるため専門家に任せるのがおすすめです。

路線価の計算は複雑なので専門家に相談しよう

路線価の計算は簡単ではないため、正確な額を知りたい場合は専門家に相談するのがおすすめです。

本記事での計算例は、わかりやすくするために条件を単純にしています。しかし実際の土地ではさまざまな補正が同時にかかっているなど、複雑な計算が必要なことも多いです。自力での計算が困難と感じたら、プロに依頼するのが近道です。

どこに相談すれば良いかわからないというときは、ぜひひろしま相続・不動産ホットラインにご相談ください。さまざまなケースの依頼を経験したプロのスタッフが、お客様のお役に立たせていただきます。