相続不動産を売却するときの手続き|必要書類や節税ポイントを解説!

相続した不動産を売却する際には、通常の不動産売却と異なる手続きや税金の取り扱いがあります。特に相続登記は令和6年(2024年)4月1日から義務化されており、期限内に手続きを行わないと過料が科される可能性があります。また、相続から3年以内の売却は税制上の優遇措置が受けられるなど、知っておくべき重要なポイントが多数存在するため、注意が必要です。

本記事では、相続不動産を売却する際の方法や手続きの流れ、必要書類と税金の取り扱い、売却する際の注意点について詳しく解説します。

相続した不動産を売却する方法

相続した不動産を売却するには次の2つの方法があります。

・代表者の名義で相続して売却代金を分配する

・共有名義で相続して売却する

順に見ていきましょう。

代表者の名義で相続して売却代金を分配する

代表者の名義で相続して売却代金を分配する方法を換価分割といいます。不動産や有価証券など均等に分割するのが難しい場合に選択される方法です。

換価分割の具体的な手続きは次のとおりです。

1. 遺産分割協議:相続人全員で遺産をどのように分けるかを話し合う、合意ができれば遺産分割協議書を作成

2. 相続登記の申請:遺産分割協議書に基づいて不動産の名義変更を行う

3. 売却手続きの依頼:不動産仲介業者に依頼し、買い手を見つける

4. 決済・所有権移転登記の申請・不動産の引き渡し

換価分割が有効なのは、不動産での相続希望者がいない場合です。相続時に金額が確定しているため、公平な相続がおこないやすくトラブルになりにくいのがメリットです。

一方で、売却に相続登記が必要なこと、現金化までに比較的時間がかかること、売り急ぎにより安値で売却してしまうかもしれないことが注意点としてあげられます。さらに売却中の手間や必要、税品の負担などが代表者1人にかかる点がデメリットです。

共有名義で相続して売却する

もうひとつが、共有名義で相続手続きしたのちに不動産を売却する方法です。共有名義のため、売却するまでの税金や手続きの負担が公平となります。

ただし契約や売却には、必ず全員の同意や立ち合いが必要です。売却時には名義人全員からの書類や委任状が必要であり、名義変更時の司法書士報酬が高くなる点などがデメリットです。

結局、円滑に進めるためには代表で意見を取りまとめる人が必要になるため、代表者に負担がかかる点では同じかもしれません。

【参考】相続不動産の分割方法

相続不動産の分割方法は、他にも以下の2種類があります。

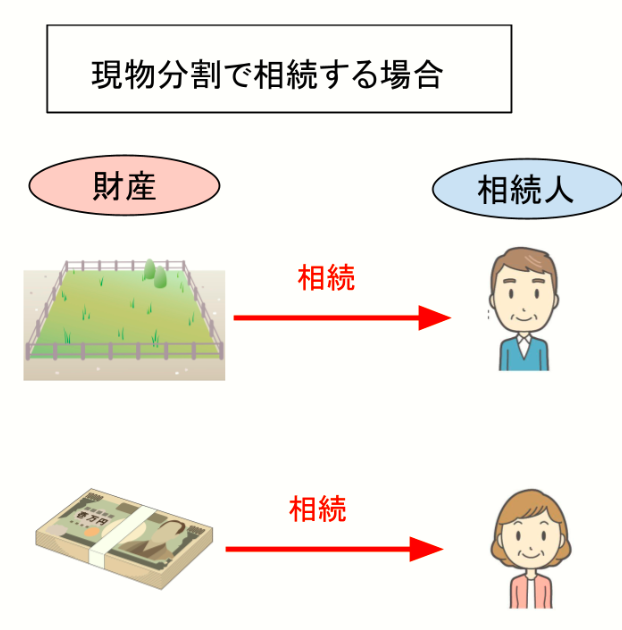

・現物分割

・代償分割

現物分割とは、ひとつの財産を人数分で分けるのではなく、それぞれ別の財産を相続してトータルでの公平を目指す方法です。例えば、3人の被相続人がいる場合、Aさんは土地を、Bさんは預貯金を、Cさんは有価証券をそれぞれ相続するという方法です。

この方法は、不動産を不動産のまま家族のものにしておける点がメリットです。一方、遺産が異なると価値を揃えにくくなるため、公平性は低くなります。

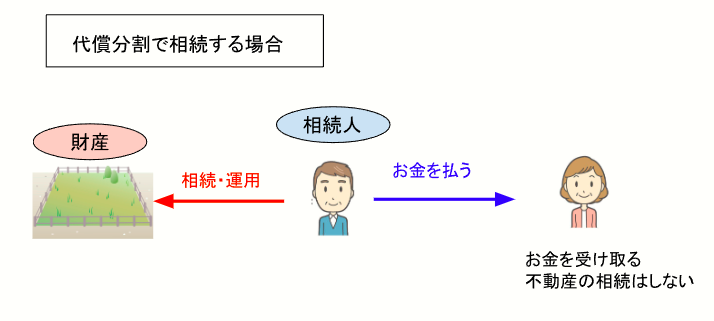

代償分割とは、本来分け合うべき不動産を誰か一人に相続させる方法です。相続する本人は他の相続人にお金を払って、トータルでの公平を目指します。3人で相続する場合、Aさんが不動産を相続し、その代わりにBさんとCさんに現金で代償金を支払うという方法です。

この方法であれば、不動産を不動産の形のまま手元に置けるうえ、平等性も維持できます。ただし、不動産の相続人は他の相続人にお金を払わなければならないため、ある程度の資金力がなければ成り立ちません。

相続した不動産を売却するまでの流れ

相続不動産を売却するまでの流れを次の2点で説明いたします。

・相続の各手続きの期限

・名義変更後から売却までの流れ

順に見ていきましょう。

相続の各手続きの期限

相続には各種手続きが発生しますが、それぞれに期限があります。まず相続発生から名義変更までの流れと期限を見てみましょう。

| 1.被相続人の死亡 2.遺言書の有無の確認 3.遺産や責務の確認 4.相続放棄 | 3ヶ月以内 |

| 5.準確定申告 6.名義変更 | 4ヶ月以内 |

| 7.相続税の申告と納付 | 10ヶ月以内 |

相続した不動産を売却するには、名義変更が必要です。遺言書があれば、原則として遺言書に従い名義変更を行います。遺言書がない場合は、遺産分割協議を行います。なお、遺産分割協議には期限はありません。

不動産を売却して相続税を納税するためには、相続の開始を知った日の翌日から10ヶ月までに現金化する必要があります。また、令和6年(2024年)4月1日からは相続登記が義務化されており、相続を知った日から3年以内に相続登記を行わないと10万円以下の過料が課される可能性があります。

名義変更後から売却までの流れ

遺言書の確認や遺産分割協議を経て相続人が決まったら名義変更を行います。名義変更から売却までの流れは次のとおりです。

| やるべきこと | かかる日数の目安 |

| 1.名義変更 | ~1ヶ月 |

| 2.価格査定 | ~1.5ヶ月 |

| 3.媒介契約の締結 | ~2ヶ月 |

| 4.売却活動の開始 | |

| 5.買付証明書の受領 | |

| 6.売買契約の締結 | ~5ヶ月 |

| 7.引越・残金決済 | ~6ヶ月 |

| 8.確定申告 |

相続不動産の名義変更から引き渡しまでは、約6ヶ月程度は必要です。相続発生から確定申告までが約10ヶ月であるため、名義変更を迅速に行い、売却手続きにいち早く取りかかれるようにしましょう。

相続不動産の名義変更の方法と必要書類

相続した不動産を売却するためには、被相続人から相続人に名義変更する必要があります。相続人への名義変更の手続きを「相続登記」といい、必要書類をそろえたうえで登記申請書を作成しましょう。

名義変更の手順は次のとおりです。

1. 相続不動産の登記事項証明書を確認する

2. 必要な書類を集める

3. 登記申請書を作成する

4. 法務局に書類を提出する

5. 「登記識別情報通知書」を受け取る

最初に登記事項証明書を確認する理由は、所有者が被相続人の親名義のまま変更されていないなどといったケースがまれにあるためです。不動産の現在の名義人が被相続人でない場合は、まず被相続人へ名義変更しましょう。

名義変更のために必要な書類は下記の6つです。

1. 亡くなった被相続人の住民票の除票

2. 亡くなった被相続人の戸籍謄本(出生から死亡時まで)

3. 相続人の戸籍謄本

4. 相続人の住民票

5. 固定資産評価証明書(最新年度のもの)

6. 相続人の印鑑証明書

書類はそれぞれの本籍地がある市区町村役場で取得できます。本籍地が遠方の場合は郵送で請求も可能。またマイナンバーカードを利用すれば、各種書類をコンビニやオンラインでも取得できます。

相続不動産の売却に必要な書類

相続した不動産を売るためには、登記簿謄本や土地計量図など必要な書類をそろえる必要があります。もし境界線が確定していない場合は、測量を行う必要が出てくるため、早めにチェックしましょう。

また、マンション・一戸建て・土地のみで必要書類が異なります。

| 不動産会社に売却を依頼するときに必要な書類 | マンション | 一戸建て | 土地 |

| 登記簿謄本または登記事項証明書 | 〇 | 〇 | 〇 |

| 売買契約書 | 〇 | 〇 | 〇 |

| 物件購入時の重要事項説明書 | 〇 | 〇 | 〇 |

| 登記済み権利書または登記識別情報 | 〇 | 〇 | 〇 |

| 土地測量図・境界線確認書 | 〇 | 〇 | |

| 固定資産税納税通知書および固定資産税評価証明書 | 〇 | 〇 | |

| 物件の図面 | 〇 | 〇 | |

| 設備の仕様書 | 〇 | 〇 | |

| 建築確認済証および検査済証 | 〇 | ||

| 建築設計図書・工事記録書 | △ | ||

| マンションの管理規約 | 〇 | ||

| 耐震診断報告書 | △ | △ | |

| アスベスト仕様調査報告書 | △ | △ |

共有名義で相続している場合は、共有者全員分の実印・印鑑証明書・本人確認書類が必要です。契約時に立ち合いができない人がいる場合は、委任状も必要ですから注意しましょう。

相続不動産の売却は約3年以内に行うと税金が安くなる

特例により相続不動産の売却は約3年以内に行うと税金が安くなります。それが次の2つの特例です。

・相続財産の取得費加算の特例

・相続空き家の3,000万円特別控除の特例

順に見ていきましょう。

相続財産の取得費加算の特例

「相続財産の取得費加算の特例」とは、相続(または遺贈)で取得した不動産を一定期間内に第三者に売却した場合に適応できます。

不動産の譲渡所得を計算する際、土地や建物に支払った相続税相当の金額を「取得費」に加算できるといったものです。

譲渡所得=譲渡価格-(譲渡費用+取得費)

=譲渡価格-(譲渡費用+被相続人から引き継いだ取得費+譲渡資産について支払った相続税)

ただし特例の適用は、次のような要件を満たしたときのみです。

・相続や遺贈により財産を取得した者であること

・財産を取得した人に相続税が課税されていること

・相続開始の翌日から相続税申告期限の翌日以後3年を経過するまでに譲渡していること

確定申告書には、次の書類を添えて提出しましょう。

・相続財産の取得費に加算される相続税の計算明細書

・譲渡所得の内訳書

参照:国税庁|No.3267 相続財産を譲渡した場合の取得費の特例

取得費がわからない場合

状況によっては、取得費がわからない場合があります。その場合は、以下のような代替資料を元に取得費を算出します。

・購入当時の売買契約書の写しをディベロッパーや不動産仲介業者からもらう

・通帳の出金履歴から購入額を推測する

・住宅ローンの金銭消費貸借契約書から購入額を推測する

・抵当権設定額から購入額を推測する

・市街地価格指数から土地の取得費を算定する

・着工建築物構造別単価から建物の取得費を算定する

代替資料を用意したら、後から否認されないよう、税務署にあらかじめ相談に行くのがおすすめです。代替資料も無い場合は、概算取得費を代わりに用いて計算します。概算取得費とは、対象不動産の譲渡価額の5%にあたる価格です。

ただし、概算取得費を用いて計算すると、譲渡所得が高くなってしまい、結果的に支払う税金が高くなってしまいます。そのため、できるかぎり代替資料を用意した方が良いでしょう。

相続空き家の3,000万円特別控除の特例

「相続空き家の3,000万円特別控除の特例」とは、一定の要件を満たしていれば相続不動産を売却したときに譲渡所得から最大3,000万円まで控除できるものです。

譲渡所得=譲渡価格-(譲渡費用+取得費)-3,000万円

売却した不動産の価格が3,000万円以下であれば、納税額は0円になります。特例を受けるための要件は次のとおりです。

・家屋が昭和56年5月31日以前に建築されている

・区分所有建築物ではない

・相続するまでに被相続人以外が居住していない

・平成28年4月1日から令和5年12月31日までの譲渡

・建物が一定の耐震性基準を満たしている

・もしくは取り壊して敷地を売却している

・相続から譲渡までに居住や事業、貸付に使われていない

・相続開始のあった日から3年を経過する日の属する12月31日までに売却している

・売却代金が1億円以下

ほかにも、特別控除やほかの特例の適用を受けていない、親子や夫婦など特別の関係がある人に売ったものではない、なども要件に含まれます。

参照:国税庁|No.3306 被相続人の居住用財産(空き家)を売ったときの特例

相続不動産の売却にかかる税金と費用

最後に相続不動産の売却にかかる税金と費用について紹介します。

・相続不動産の売却にかかる税金

・相続不動産の売却にかかる費用

順に見ていきましょう。

相続不動産の売却にかかる税金

相続不動産売買には、さまざまな費用がかかります。税金面では次の3つです。

| 売却にかかる税金 | 金額の目安 |

| 相続登記の登録免許税 | 不動産の固定資産税評価額×0.4% |

| 譲渡所得税 | {売却価格-(取得費+譲渡費用)-特別控除額}×税率 |

| 印紙税 | 200円~60万円 |

印紙税は契約金額に応じて上下します。租税特別措置法により印紙税が軽減されており、詳しくは国税庁の不動産売買契約書の印紙税の軽減措置を確認しましょう。

相続不動産の売却にかかる費用

相続不動産の売却には次のような費用がかかります。

| 売却にかかる費用 | 金額の目安 |

| 仲介手数料 | (売却価格×3%+6万円)+消費税 |

| 相続登記費用 | 6~8万円 |

| 測量費用 | 50~80万円 |

| 解体費用 | 100~300万円 |

| ハウスクリーニング費用 | 3~10万円 |

| 各種書類の発行費用 | 約300円/枚 |

不動産の売却の仲介を依頼して成約した場合は、不動産会社に仲介手数料を支払います。不動産会社に直接買い取ってもらった場合は、仲介手数料はかかりません。

相続した不動産を売却するためには、被相続人から相続人への名義変更が必要です。その手続きを司法書士に代行してもらう報酬の平均が約6~8万円となっています。

ほかにも場合によっては必要な費用を挙げました。このように不動産売却には、手間と費用がかかります。

相続不動産の売却に関しては専門的な知識が必要!専門家に相談を!

この記事では、相続不動産を売却する際に必要な書類や費用について解説しました。相続不動産の売却は、期限があるうえ必要な書類や手続きなど複雑です。そのため相続不動産の売却を考えている場合は、早めに専門家に依頼するとよいでしょう。

相続不動産の売却は、通常の不動産売却とは異なる手続きや税金の特例が適用されます。特に、相続から3年以内に売却することで活用できる特例も多いため、早めの対応が重要です。

ひろしま相続・不動産ホットラインは、不動産相続に特化したサポートチームです。相続専門の税理士と不動産鑑定士がスムーズな相続をお手伝いします。残されたご家族が不安なく相続を終わらせられるようフルサポートいたしますので、安心してお任せください。ご相談は、お電話とWebのどちらでも受け付けております。