相続税のシミュレーション|簡単に概算を確認する方法を紹介!

遺産相続を行うにあたって、避けて通れないことのひとつが相続税の支払いです。具体的にいくら支払うのかわかると、遺産の扱いにも見通しを立てやすくなりますが、一方で相続税額の計算は簡単でなく、一定の手順を踏む必要があります。

本記事では、相続税の支払いに対するシミュレーションとして、税額を概算で出す方法について解説します。参考にして、実際に相続する際の役に立ててください。

相続税の早見表で概算を確認

相続税の金額を、専門家でない人が正確に計算するのは困難です。相続税額は「一律○%」と決まっているわけではなく、さまざまな条件を踏まえて最終金額が決定されるためです。

はじめからきっちりとした額を算出しようとするのではなく、まず概算の金額を掴み、後から精査していった方がわかりやすいでしょう。

遺産の総額と相続人の数がわかっていれば、下記の早見表から、おおよその金額を確認できます。

| 遺産総額 | 配偶者 | |||

| 子供1人 | 子供2人 | 子供3人 | 子供4人 | |

| 0万円 | 40万円 | 10万円 | 0 | 0 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 0 |

| 7,000万円 | 160万円 | 113万円 | 80万円 | 50万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 | 100万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 | 163万円 |

| 1億円 | 385万円 | 315万円 | 262万円 | 225万円 |

| 1.5億円 | 920万円 | 747万円 | 665万円 | 587万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,217万円 | 1,125万円 |

| 2.5億円 | 2,460万円 | 1,985万円 | 1,800万円 | 1,687万円 |

| 3.5億円 | 4,460万円 | 3,735万円 | 3,290万円 | 3,100万円 |

| 4億円 | 5,460万円 | 4,610万円 | 4,155万円 | 3,850万円 |

| 4.5億万円 | 6,480万円 | 5,493万円 | 5,030万円 | 4,600万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,963万円 | 5,500万円 |

相続税は遺産の金額が多かったり、相続人の数が少なければ金額がかさみます。また、上記の表は法定相続のルールに従って遺産を分けた際の相続税額です。遺産の分け方が法定相続と異なる場合は、相続税額が変動します。

相続税の計算方法をステップごとに紹介!

より具体的に相続税額をシミュレーションしたい場合は、以下のステップに従って最終金額を出しましょう。

- Step1. 課税価格を計算する

- Step2. 基礎控除額を計算し課税遺産総額を求める

- Step3. 各人の相続税額を求める

- Step4. 実際に支払われる際の税額を決定する

なお、どのステップにおいても、まずは遺産や相続人などをはっきりさせなくては計算が進みません。遺産が把握しきれていなかったり、相続人が未決定だったりする場合は、そちらの決定が先決です。

Step1. 課税価格を計算する

まずは、課税価格を計算します。具体的には、以下の式にそれぞれの金額を当てはめ、最終金額を算出します。

相続財産ー非課税財産=遺産総額

課税価格=遺産総額ー(債務+葬式費用)+みなし相続財産+生前贈与加算

上記を整理し、ひとつの式にまとめると、以下のようになります。

課税価格=①(相続財産ー非課税財産)ー②(債務+葬式費用)+③みなし相続財産+④生前贈与加算

さらに、上記の式を分かりやすい言葉に置き換えると、以下のようになります。

課税価格=①プラスの財産-②マイナスの財産+③みなし相続財産+④特定の条件下で贈与された財産

それぞれ具体的に、どのような財産が何番に当たるのかは、下記で詳しく解説します。

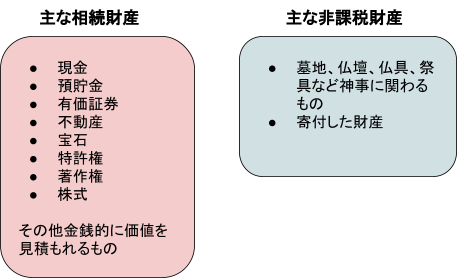

プラスの財産

プラスの財産とは、経済的価値がプラスに振れている財産のことです。以下の計算式によって導き出されます。

①プラスの財産=相続財産ー非課税財産

相続財産とは正式に相続する遺産のうち、金銭的に価値があるものすべてを指しています。非課税財産とは、相続税の対象から外れる財産のことです。

以下に具体例を挙げます。

相続財産の中に土地が入っている場合は、特に注意が必要です。土地は具体的な用途や場所、地形、広さなど、さまざまな条件を踏まえて価値が決定されるため、金額の算出が困難になります。

自力でもおおまかな金額はシミュレーションできますが、細かい額の算出はプロに評価を任せるのがおすすめです。ひろしま相続・不動産ホットラインでも、随時相談を受け付けています。

また、非課税財産の中には死亡退職金なども含まれますが、本記事では③みなし相続財産に含めて解説するため、詳細は後述します。

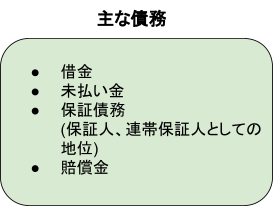

マイナスの財産

マイナスの財産とは、経済的な価値がマイナスに振れている財産のことであり、故人の借金や、葬式費用などが該当します。財産というと現金などを連想しがちですが、いわゆる負の遺産も遺産のうちに入るため、差し引きでの計算が必要なのです。

マイナスの財産は、以下の計算式から算出します。

②マイナスの財産=債務+葬式費用

債務は、主に以下のようなものが該当します。

保証債務とは、保証人及び連帯保証人としての地位のことです。故人が誰かの保証人になっていた場合、保証債務を受け継いだ人が、故人の代わりに新たな保証人とならなければなりません。忘れがちであるため注意しておきましょう。

また、非課税財産にかかる債務は、マイナスの財産として認められません。たとえば墓石を購入するために借金を行った場合、墓石は「神事に関わるもの」として非課税対象となるため、それに関わる借金もマイナスの財産には計上できません。

葬式費用は、文字通り葬式に用いた費用であり、マイナスの財産に計上できます。ただし、後日行われる初七日や四十九日、香典返し費用などは、法要であり葬式とは別とみなされるため、マイナスの財産に費用を計上できません。

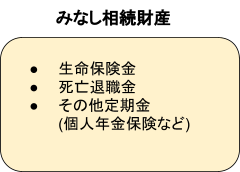

みなし相続財産

③のみなし相続財産とは簡単に言うと、故人の死亡後新たに生じる財産のことです。具体的には、以下のとおりです。

ただし生命保険金、及び死亡退職金には、以下の計算式から算出される非課税枠が付けられています。

生命保険金・死亡退職金の非課税枠=相続人数×500万

上記非課税枠の範囲内であれば、相続税の対象にはなりません。ただし、超過した金額は通常通り相続税額の算出金額に計上されるため、忘れないようにしてください。

また、その他の定期金にあたる個人年金保険などは、当人が死亡しても送金がストップされるわけではないため、誰かが受け取らなくてはなりません。そのためこれらも、みなし相続財産にあたります。

ただし、その他定期金については非課税枠がありません。注意してください。

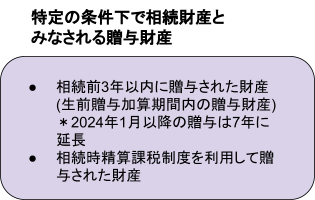

特定の条件下で贈与された財産

特定の条件下で贈与された財産は、贈与財産ではなく相続財産とみなされ、かかる税の区分も相続税になります。

具体的に該当する贈与財産とは、以下のとおりです。

前者の条件は簡単に説明すると、故人の死亡から遡って3年以内(2024年1月以降の贈与は7年)に贈与された財産は、相続財産とみなすという制度です。この3年(7年)のことを、生前贈与加算期間と呼びます。故人の死の直前に慌てて財産を振り分け、「贈与した」として相続税を免れる行為を防ぐために作られました。

相続時精算課税制度とは遺産を生前贈与しておき、被相続人の死亡時に相続財産として相続税を支払うという制度です。2,500万円分までは贈与税の控除枠ですが、超過した分は贈与税の対象になります。

どちらにしろ税は払うため、一見節税にならないように思われますが、相続時加算制度では財産の資産価値が贈与時のものになるという決まりがあります。ひいては、時間経過で価値が上がるタイプの資産をあらかじめ贈与することで、相続財産として計算するよりも税金を抑えられるわけです。

ただし、相続時加算課税制度は、あらかじめ申請が必要であったり外れる補助があったりと、デメリットもあります。

Step2. 基礎控除額を計算し課税遺産総額を求める

上記の式から課税価格がはっきりしたら、そこから基礎控除額を差し引きし、課税遺産総額を求めましょう。

具体的な計算式は、以下のとおりです。

課税遺産総額=課税価格-基礎控除額(3,000万円+600万円×法定相続人の数)

基礎控除額とは、法的に相続税がかからないと決められている枠組みです。

仮に基礎控除額が課税価格を上回り、課税遺産総額が0以下になった場合、相続税はかからない計算となります。納税だけでなく、申告も必要ありません。

法定相続人とは、遺言書など被相続人の指示がない場合、法的に遺産を相続する権利を有するとみなされる人です。一般的には配偶者に加え、下記グループに属する人が法定相続人となります。なお、配偶者は必ず相続人に入るため、記載していません。

- 1. 子供や孫など直系の子孫

- 2. 親や祖父母など直系の尊属

- 3. 兄弟及び兄弟の子孫

上記グループは、1から順に優先順位が高くなります。たとえば、被相続人に配偶者、子供、両親が居た場合、配偶者と子供が最も優先されるため、親は存命であっても法定相続人から外れます。

なお、基礎控除額決定時の「法定相続人の数」は実際の相続人数に関係なく、法定相続人に入る人数をカウントしてください。もし、遺言書でまったくの他人に全財産を譲ると記載されていても、基礎控除額の計算時は法定相続人を数えて額を計算します。

また、被相続人に養子が居る場合は、実子の有無によって法定相続人に何人入るかが決まります。

- ● 被相続人に実子が居る場合:養子は1人まで法定相続人に数える

- ● 被相続人に実子が居ない場合:養子は2人まで法定相続人に数える

上記を元に、法定相続人を数えてください。

Step3. 各人の相続税額を求める

最後に各人の相続税額を求めます。下記の式にあてはめ、金額を算出します。

各人の相続税額=法定相続人の遺産相続額×税率

例として、課税遺産総額が6,000万円、法定相続人が配偶者と子供3人の場合、各人の相続税額を考えてみましょう。

この場合、半額が配偶者の法定相続分であり、残りの半額を子供の人数で分けることになります。したがって、6,000万円は以下の配分になります。

配偶者:6,000万円÷2=3,000万円

子供1人あたり:(6,000万円÷2)÷3(子供の人数)=1,000万円

上記金額に、それぞれ税率をかけます。税率は法務省のHPから確認できます。

配偶者:3,000万円×0.15(税率)-50万円(相続税控除枠)=400万円

子供1人あたり:1,000万円×0.1(税率)=100万円

よって結果としては、配偶者は400万、子供は1人100万円の相続税額となります。

Step4. 実際に支払われる際の税額を決定する

上記で各人の相続税額を算出しましたが、実際に支払われる金額は、現実に誰がどれだけ相続するかで変化します。そのため、相続税額の総額を算出し、現実の相続分で按分しなければなりません。

引き続き上記の仮定で計算してみましょう。まず、相続税額の総額は以下のとおりです。

相続税額の総額=400万円(配偶者分)+100万円×3(3人の子供分)=700万円

もしも遺言状などで、「配偶者と長子にのみ財産を譲る」と指定があった場合、遺産を相続しない第二子、第三子が相続税を払うことはありません。

そのため、遺産は配偶者と長子で二分割。同様に、相続税も配偶者と長子で二分割となります。

配偶者の相続税額:700万円÷2-配偶者控除額(1.6億円)=0円

長子の相続税額:700万円÷2=350万円

上記のようにして、実際に誰がいくら支払うかを決定します。

二次相続について

相続税のシミュレーションを行う場合は、二次相続のことも考える必要があります。具体的に知っておくべきポイントは、以下のとおりです。

- ● 二次相続とは何か

- ● 二次相続に注意が必要な理由

- ● 相続税額を抑える方法

主に、法定相続人が配偶者+子孫になる場合、注意を払う必要があります。

二次相続とは何か

一次相続とは、被相続人が亡くなって、配偶者と子孫が相続人となる状況を指します。

対して二次相続とは、一次相続の際相続人であった配偶者も死亡し、子孫だけが相続人となる状況です。

二次相続に注意が必要な理由

二次相続に注意が必要な理由は、一次相続に比べて、相続税額が跳ね上がりやすいためです。

例えば、以下の条件で、一次相続と二次相続それぞれの相続税額を考えてみましょう。

【条件】

法定相続人:配偶者+子供2人

資産:父と母で1億円ずつ(合計2億円)

【一次相続】

課税遺産総額=1億円-基礎控除額(3,000万円+600万円×法定相続人の数)

=1億円-(3,000万円+1,800万円)

=1億円-4,800万円=5,200万円

配偶者の相続税額=5,200万円÷2×0.15-50万円=340万円

子供一人あたりの相続税額=5,200万円÷4×0.15-50万円=145万円

相続税額の合計=340万円+145万円×2=630万円

法定相続分の財産を相続したとすると、子供1人分の財産額は1/4となるため、相続税も1/4となる。よって子供1人当たりの相続税額は以下のとおり。

630万円/4=157万5,000円

【二次相続】

*一次相続で各々法定相続分の財産を相続したものとする

課税遺産総額=(1億円+5,000万円)-基礎控除額(3,000万円+600万円×法定相続人の数)

=1億5,000万円-(3,000万円+1,200万円)

=1億5,000万円-4,200万円=1億800万円

子供一人あたりの相続税額=1億800万円÷2×0.3-700万円=920万円

よって、一次相続と二次相続では、相続税に762万5,000円もの差が出る計算になります。

相続税額を抑える方法

二次相続での相続税額を抑える方法は、以下のとおりです。

- ● 一次相続の時点で子供に多く遺産を相続させておく

- ● 一次相続の時点で子供に資産性の高い遺産を相続させておく

- ● 相次相続控除を利用する

- ● 生前贈与を行う

一次相続と二次相続では、法定相続人の数が減少するため、基礎控除額も減少してしまいます。そのため、一次相続の時点で子供に高額の遺産を相続させておくと、節税になります。

特に、株や不動産など資産性の高い財産は、一次相続時点で子供に相続させた方が有利です。これらの資産は、時間経過によって価値が高まっていくため、後から相続するほど課税遺産総額が高まってしまい、相続税も上がってしまいます。

相次相続控除とは、二次相続にのみ適用される特例です。簡単にいうと、二次相続の被相続人が、一次相続で支払った相続税額分だけ控除される仕組みです。

ただし、控除額は「一次相続からの経過年数×10%」の額が差し引かれてしまいます。つまり、相続が短期間に重なるほど控除額は高くなり、逆に期間が空くほど、控除額は低くなります。なお、10年を経過すると、本特例は使用できません。

生前贈与を利用する場合は、贈与額を年110万円以内に抑えるのが肝心です。年110万円であれば贈与税がゼロになりますが、高額になると贈与税を取られてしまうため、節税効果が薄くなってしまいます。

相続税額が莫大になったときは?使える特例や税額控除

シミュレーションの結果、相続税額が莫大になってしまった場合、特例や税額控除の条件に当てはまらないか確認してみましょう。本記事では以下の控除について解説します。

- ● 小規模宅地等の特例

- ● 配偶者控除

- ● その他の代表的な税額控除

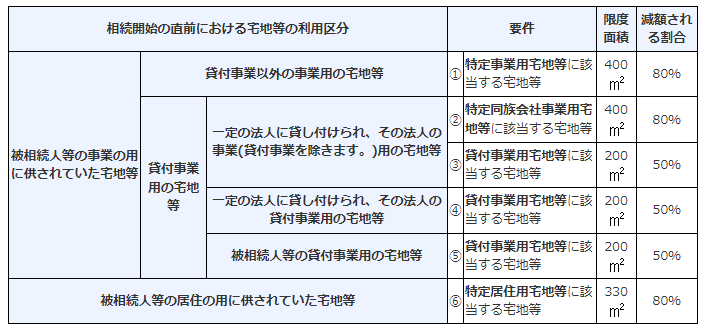

小規模宅地等の特例

小規模宅地等の特例とは、相続財産に土地が入っていた場合、「土地の用途」「土地の面積」が条件に当てはまっていれば、相続税の控除が受けられるという特例です。

具体的には、以下の表を参考にしてください。

引用:国税庁HP

簡単に説明すると、住居用もしくは事業用に使われている土地であれば、特例を受けられるという制度です。ただし、以下の事業に利用されている土地は特例から除かれてしまうため、注意してください。

- ● 貸付不動産業

- ● 駐車場

- ● 駐輪場

- ● 上記に準ずると判断される事業

また、あくまで小規模宅地への特例であり、限度面積を超えた広大な土地の場合は特例を適用できません。

配偶者控除

配偶者の立場で遺産を相続する場合、配偶者控除が受けられます。具体的には、以下どちらかの条件に当てはまる金額を限度に、相続税が控除されます。

- ● 1.6億円

- ● 法定相続分の金額

条件別に、2つの例を考えてみましょう。

【ケース1】

- ● 課税遺産額2億円

- ● 家族が配偶者のみ

配偶者以外法定相続人が居ないため、2億円すべてが配偶者の法定相続分となります。しかし1.6億円は超えているため、残りの4,000万円分には相続税がかかります。

【ケース2】

- ● 課税遺産額1億円

- ● 家族は配偶者と子供1人

- ● 遺言状などで遺産はすべて配偶者のものになると指示されている

総額1億円の為、すべてを配偶者が受け継いでも1.6億円の枠は超えません。しかし、法定相続分の額は子供と分けて半分の5,000万円になるため、残りの5,000万円は超過分ということになり、相続税がかかります。

その他の税額控除

その他、比較的当てはまる人が多い控除は、以下のとおりです。

| 障害者控除 | 相続人が障害者で合った場合、相続税が一定額控除される (被相続人が障害者であるかどうかは無関係) |

| 未成年者控除 | 相続人が未成年である場合相、続税が一定額控除される 相続人が幼いほど控除額が大きくなる |

| 相次相続控除 | 10年以内に続けて人が亡くなった場合、相続税が一定額控除される (立て続けの相続税支払いを防ぐ制度) |

| 贈与税額控除 | 遺産に対し先だって贈与税を支払っていた場合、相続税が一定額控除される |

上記では簡単に説明しましたが、実際は適用条件が細かく決められています。当てはまるかもしれないと感じたら、より詳しいことを調べ、本当に適用可能か確認しましょう。

相続税の計算は何かと煩雑!詳しくは専門家に相談しよう!

相続税のシミュレーションは、端的に言って煩雑です。さまざまな条件を踏まえて計算を進めなければならないため、注意を払ったとしても、現実には見落としが発生してしまいます。

そのため、相続税額をきちんと算出したい場合は、専門家に相談するのがおすすめです。「ひろしま相続・不動産ホットライン」では、相続税額に関する相談を受け付けています。また、遺産の相続トラブルや相続手続きなど、相続に関することをトータルサポートできます。

遺産相続のことでお困りの方は、ぜひ一度ご連絡ください。