養子縁組のメリット・デメリット|相続における考え方を解説

遺産相続を行う際には、相続税の支払いがつきものです。相続税の節税方法にはさまざまなものがありますが、その中のひとつとして養子縁組があります。

本記事では、なぜ養子縁組が相続税の節税に繋がるのかという理由や、具体的なメリット・デメリットについて解説します。相続税を少しでも節約したい人や、相続に関係なく養子縁組を考えている人、実際の相続問題に養子という存在が絡んでいる人は、ぜひ参考にしてください。

養子縁組とは

簡単にいうと養子縁組とは、本来親子関係のなかった人同士の間に、法的な親子関係を結ぶ制度です。方法は2種類あり、どちらかを選ぶことになります。

【養子縁組の種類】

- ● 普通養子縁組

- ● 特別養子縁組

2つの違いを簡単に説明すると、養子と実親の関係が解消されるか・されないかです。実際にどちらの養子縁組を選ぶかは、遺産の相続という観点からも重要であるため、慎重に考えた上で判断しましょう。

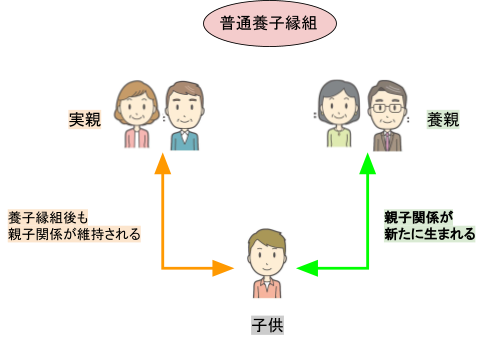

普通養子縁組

普通養子縁組とは、実の親と養子との親子関係を保持しつつ、新たに養親との親子関係を結ぶ養子縁組です。図にすると、以下のようになります。

一般的に子供1人に対し両親は1組ですが、それを2組以上にできると考えてください。

法的な親子となるため、遺産相続の際、養子には実子と変わらない権利が与えられます。仮に養親が2組、3組と複数組居たとしても、養子縁組はそれぞれに対して結べますし、養子には遺産相続の権利が与えられます。

なお、養子縁組は誰とでも結べるわけではなく、下記の条件を満たさなければなりません。

【普通養子縁組の条件】

- ● 養親が成人している

- ● 養子が養親及び養親の尊属よりも年下である

- ● 養親と養子全員が養子縁組に合意している

上記が成立した上で届出を出すと、普通養子縁組が成立します。

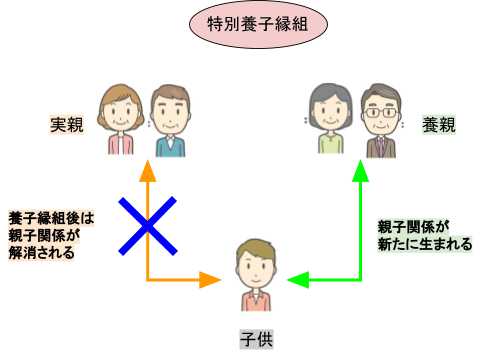

特別養子縁組

特別養子縁組は、前述した普通養子縁組と異なり、実親との関係を解消しつつ養親と親子関係を結ぶことです。実親と子の間に親子関係があると子供に害が大きい、という福祉の観点から利用されることが多く、一般的な養子縁組では利用されません。

特別養子縁組を図にすると以下のようになります。

特別養子縁組を行うと、養親との親子関係が生まれると同時に、実親との親子関係は解消されます。遺産相続の観点からは、実親の財産を子として受け継ぐ権利がなくなるわけです。

なお、特別養子縁組を行う要件は以下のとおりです。

【特別養子縁組の条件】

- ● 実親の同意がある(虐待など止むを得ない理由がある場合は免除される)

- ● 原則養子が15才未満である

- ● 実親と子の関係において、子のために特別養子縁組が必要と家庭裁判所が判断する

普通養子縁組と異なり、特別養子縁組は強い法的拘束力を持ちます。そのため、届出ではなく家庭裁判所の決定が必要です。

【参考】意に沿わない養子縁組の申請について

養子縁組を実際に行うには、役所に対し届け出が必要です。しかし、養子縁組の届出は、本人でなくてもかまいません。したがって制度上、第三者が養子縁組の書類を揃え勝手に届け出ることもできてしまいます。

上記のような行為を防ぐのが、不受理申出の提出になります。不受理申出とは、養子縁組などの手続きに対し、第三者からの届出を受け付けないようにできる制度です。

遺産相続は、お金や資産が絡む話です。自分の利害を考えて、勝手に養子縁組を行おうと考える人もいないとは言い切れません。万一を考えて、不受理申出という手段があると覚えておいた方が良いでしょう。

養子縁組した場合の相続

養子縁組した場合、遺産相続における養子の権利は実子と変わりないため、特別に難しいことを考える必要はありません。

しかし以下のケースに当てはまると、少し事情が変わります。

- ● 養子が養親より先に死亡してしまった

- ● 特別養子縁組を利用した後、実親側の遺産相続問題が持ち上がった

本記事では上記2つの状況について、具体的にどのような流れになるか解説します。

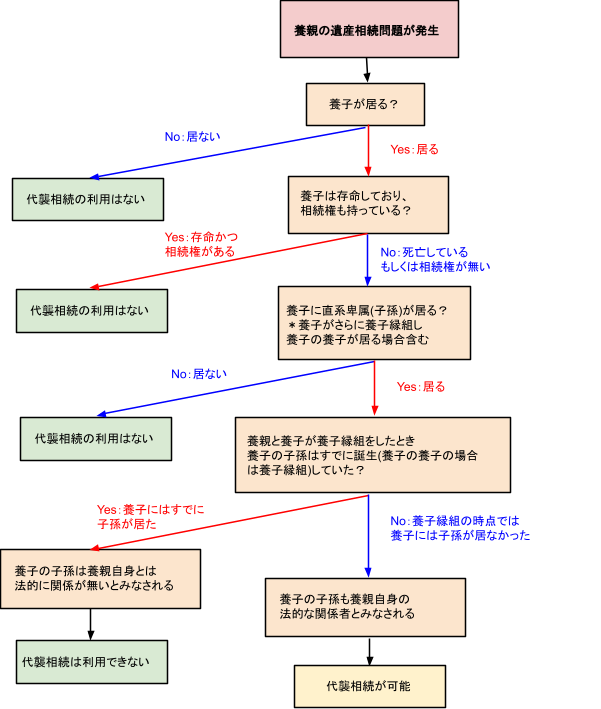

養子が養親より先に死亡した場合の代襲相続

養子が養親より先に死亡した場合、次に考えるべきは代襲相続を行えるかどうかです。

代襲相続とは、被相続人が死亡しているなどの理由で相続権を失っていた場合、被相続人の直系卑属(子孫)が代理として遺産を相続することです。

代襲相続を利用するケースに当てはまるかどうかは、以下のフローチャートで確認しましょう。

上記からわかる通り、養子に子孫が居れば無条件で代襲相続が可能というわけではありません。代襲相続を検討する際は、条件に当てはまるかどうかよく確認しましょう。

特別養子縁組の場合は実親の遺産は相続できない

特別養子縁組をした後、実親の遺産相続問題が発生した場合でも、実親の遺産を相続することはできません。仮にしたいと考えても、法的に許されていないのです。

遺産とは原則、なんらかの家族関係がある者に相続されるものです。特別養子縁組で親子関係が解消されるということは、やや極端な表現をすると赤の他人になるということであるため、遺産の相続権も消えてしまいます。

本来であれば特別養子縁組の前に、遺産相続の件も考えるべきです。しかし、特別養子縁組が利用できる養子本人は、条件として原則15才未満。15才未満の子供に、「将来の遺産のことを考えて…」と検討させるのは少々難しいため、可能な限り周囲の大人が熟慮し、判断すべきです。

相続対策で行われる養子縁組のケース

養子縁組はさまざまな理由で利用されますが、相続税対策として用いられるケースも少なくありません。具体的には、以下3つのケースが相続税対策として用いられています。

- ● 孫を養子にする

- ● 子供の配偶者を養子にする

- ● 再婚した連れ子を養子にする

上記はいずれも相続税の節税効果があります。同時に異なる部分もあるため、自分の状況に照らし合わせ、どうするのが最適か検討しましょう。

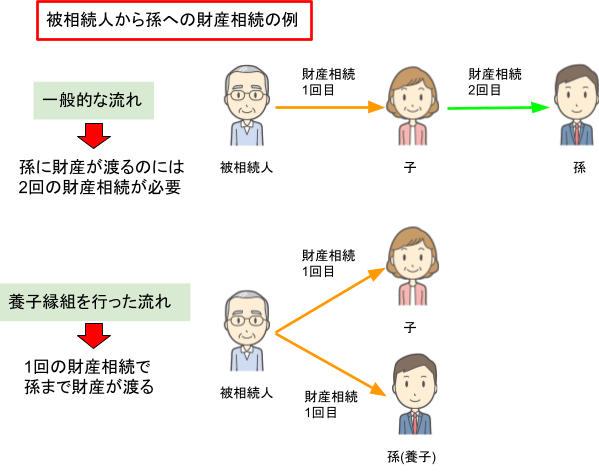

孫を養子にする

実の孫を養子にすることで相続税対策になります。詳しくは後述しますが、被相続人の子供の人数が増えると、それに伴って税の基礎控除枠も増えるためです。

前提として孫が居る場合の話であるため、一般的には配偶者と子供も居るでしょう。よって法定相続人の人数は配偶者+子供の合計となります。しかし、ここに孫を養子として加えることで、子供の人数も+1人となり、基礎控除枠が増えるのです。

ただし、明らかに節税対策であると行政に判断されると、養子縁組の否認に加え追徴課税を申し渡されることがあります。2023年3月現在で明確な基準はありませんが、被相続人の余命がわずかである場合などは否認されやすいです。注意してください。

子供の配偶者を養子にする

子供の配偶者を養子にしておくというのも、ひとつの方法です。普通養子縁組であれば、実親との親子関係も維持されるため、抵抗も生まれにくいでしょう。

前述の繰り返しになりますが、相続税の基礎控除枠は、被相続人の子供の人数と同時に増えていきます。そのため、子供の配偶者を養子にすることで、子供の人数に+1人できるわけです。

孫を養子にするケースと異なるポイントは、基礎控除枠が増えるだけでなく、子供の配偶者を法定相続人にできる=財産を相続させられるということです。

法定相続人の定義として、被相続人の子供には財産の相続権があります。しかし、子供の配偶者には相続権がありません。仮に実子が死亡などで居ない場合でも、代襲相続の権利を持つのは孫であり、子供の配偶者に権利が回ってくることはありません。

しかし養子縁組することで、子供の配偶者にも財産を譲れます。「介護で世話になった息子の嫁に、財産を残したい」などというケースに適しています。

再婚した連れ子を養子にする

再婚した連れ子を養子にするというケースもあります。法定相続人が増えるため、控除枠が増え節税対策になります。しかし相続に関しては、「実子と同様の大切な存在として見ている」という、裏付け的な意味合いも大きいでしょう。

誤解されやすい点ですが再婚相手と婚姻関係を結んだからといって、連れ子と親子関係が自動で結ばれるわけではありません。改めて養子縁組を行って、初めて連れ子と法的な親子関係が成立します。

言い換えると養子縁組を行わなければ、連れ子との間に親子関係はない=法定相続人になれないということです。連れ子にも実子と同様財産を継がせたいのであれば、忘れず養子縁組を行うのがおすすめです。

一方で、養子に財産を継がせることで、「自分の取り分が減る」と実子が不満を抱く場合もあります。遺産相続にあたり、実子も養子も両方居るという状況はトラブルに発展しやすいため、事前によく話し合うことが大切です。

どうしてもまとまらなければ、被相続人自ら遺言状を書き、生前の内に財産の割合などを決定してしまうのもひとつの方法です。

養子縁組のメリット

養子縁組には、相続税に対し以下のようなメリットがあります。

- ● 基礎控除額が増える

- ● 相続税の総額が減少することがある

- ● 実子と財産を平等に分けることができる

- ● 法定相続人ではない人に相続できる

- ● 生命保険金・死亡退職金の控除額が増える

ただし上記のメリットは、あくまで一般論です。大切なことは自分の状況に照らし合わせて、本当にメリットが大きいかどうか検討することです。

基礎控除額が増える

養子縁組を行うと相続税の基礎控除枠が増え、節税に繋がります。

相続税の基礎控除額の具体的な金額は、以下の計算式で算出されます。

基礎控除枠計算式=3,000万+600万×法定相続人数

上記のとおり基礎控除枠は、法定相続人を増やすことで600万円づつ増えていくのです。法定相続人とは具体的に誰かというと、以下のうち存命かつ優先順位が高い人です。

優先順位1位:直系の子孫

優先順位2位:親など直系の尊属

優先順位3位:兄弟及び兄弟の子孫

*配偶者が居る場合配偶者は必ず人数に加算される

なお、子孫や尊属は、被相続人から近い者だけが該当します。たとえば子と孫が居る場合、子が存命であれば孫は法定相続人になりません。子が死亡などで不在となって、初めて孫に権利が回ってきます。尊属や兄弟の子孫も同様であり、優先されるのは被相続人の親や兄弟です。祖父母や兄弟の子孫は、優先順位として後になります。

養子縁組は被相続人から見て、直系の子供に当たる立場です。配偶者の次に、誰よりも優先される立場になるため、確実に法定相続人とすることができます。

相続税の総額が減少することがある

養子縁組を行い法定相続人が増えると、相続税の総額が減少することがあります。

法定相続人が増えるということは、言い換えると一人当たりがもらえる金額が、少し下がるということです。相続税は一人あたりがもらえる金額から計算されるため、遺産の総額が低くなると相続税額も低くなります。

具体例を考えてみましょう。以下のような条件で、養子が一人居る場合と居ない場合の金額を算出します。

【前提条件】

相続遺産総額:9,000万円

配偶者:有り

実子:2人

【実子のみの場合】

課税遺産総額=遺産総額-基礎控除額=9,000万円-(3,000万円+600万円×3(配偶者+子供))

=9,000万円-4,800万円

=4,200万円

配偶者と子供の配分割合は法的根拠に基づくと1:1です。さらに子供の配分割合は、法的根拠に基づくと平等であるため、人数で割ります。そのため、金額は下記の通りです。

配偶者のもらえる金額:4,200万円÷2=2,100万円

実子1人あたりのもらえる金額:2,100万円÷2=1,050万円

課税評価額に対し、基礎控除は一人あたり50万円。相続税率は1,000万越えかつ3,000万円以下である場合、15%。よって、以下のとおりです。

配偶者の相続税:2,100万円×0.15-50万円=265万円

実子1人あたりの相続税=1,050万円×0.15-50万円=107万5千円

相続税額合計:265万円+107万5千円×2=480万円

【養子が1人居る場合】

課税遺産総額=遺産総額-基礎控除額=9,000万円-(3,000万円+600万円×4(配偶者+子供))

=9,000万円-5,400万円

=3,600万円

配偶者と子供の配分割合は法的根拠に基づくと1:1です。さらに子供の配分割合は、法的根拠に基づくと平等であるため、人数で割ります。そのため、金額は下記の通りです。

配偶者のもらえる金額:3,600万円÷2=1,800万円

実子1人あたりのもらえる金額:1,800万円÷3=600万円

課税評価額に対し、基礎控除は1,000万円越えである配偶者のみで、一人あたり50万円。相続税率は1,000万越えかつ3,000万円以下である場合、15%。1,000万円以下である場合は10%。よって、以下のとおりです。

配偶者の相続税:1800万円×0.15-50万円=220万円

実子1人あたりの相続税=600万円×0.1=60万円

相続税額合計:220万円+60万円×3=400万円

まとめとしては、養子が居る場合と居ない場合で80万円分の税額差が出ます。そのため、養子縁組を行うことで、相続税額を減らすこともできるのです。

ただし、相続税率は具体的な人数や金額で変動します。そのため、100%絶対に相続税額が減る、というわけではありません。状況によってはさほど変動しないこともあるため、一度計算して確認するのがおすすめです。

実子と財産を平等に分けることができる

養子縁組を行うことで、養子と実子の権利を同等にし、財産を平等に分けることができます。

繰り返しになりますが、財産相続という観点において、養子縁組で養子になった子供の権利は、実子とまったく変わりがありません。そのため、実子も養子も平等に財産を分けたいという人にはとても適しています。

重要な注意点であるため再度記載しますが、再婚した配偶者に連れ子が居た場合、実子と連れ子の権利を同様にするには連れ子との養子縁組が必要です。再婚相手と婚姻関係を結んだだけでは、連れ子と自分の間に法的関係が生まれません。

上記の点を誤解してしまうと、いざ財産相続となったときに困りかねません。実子にも養子にも財産を分けるつもりだったのに、養子縁組をしていなかったため、養子には財産が分けられないということがあり得るのです。自分の状況にあてはまる場合は、よく注意してください。

法定相続人ではない人に相続できる

養子縁組を行うことで、本来法定相続人にはなれなかった人を、法定相続人として財産を分けることができます。子供の配偶者に財産を与えたいときなども有効ですが、家族関係上まったく繋がりのない人に財産を与えたいときでも、養子縁組を行い親子関係を結ぶことで法定相続人にできるのです。

正確には養子縁組しなくとも、遺言状に財産を分けたい人を明記しておけば、好きな人に財産を与えることができます。しかし遺言状にミスがあり、法的に有効でないと判断される場合もあるため、念のためという意味で養子縁組を行っておくとなお良いでしょう。

生命保険金・死亡退職金の控除額が増える

養子縁組を行うことで、生命保険金・死亡退職金の控除枠が増えます。

生命保険金・死亡退職金は本人(被相続人)の死を契機として発生するお金であるため、法律の世界で相続財産とみなされるのです。そのため、通常の相続財産同様に税がかかり、税の控除枠も存在します。控除金額の算出式は以下のとおりです。

生命保険金・死亡退職金の税控除額=500万円×法定相続人の人数

上記のとおり、法定相続人が増えると控除額も増えるため、節税に繋がります。そのため、養子縁組で法定相続人を増やすのは節税に有効と言えるのです。

養子縁組のデメリット

養子縁組はメリットだけでなく、デメリットもあります。具体的には以下のとおりです。

- ● 相続税が2割加算されることがある

- ● 遺産分割協議でもめやすい

- ● 養子をとることにより相続人が減少することがある

いずれも、必ず起こるトラブルというわけではなく、状況により発生し得ることです。養子縁組を実際に行う前に、よく検討しておきましょう。

相続税が2割加算されることがある

養子縁組を行うことで、相続税が2割加算されることがあります。養子になった人全員ではなく、相続のタイミングが早まった状態で財産を相続した人が該当します。特に被相続人の孫や兄弟姉妹、甥姪などが当てはまりやすいです。

下記の図を見てください。

上記のとおり、養子になると孫は相続回数1回目のタイミングで、早くも財産を受け取ることになります。このように、相続回数が減った状態で早めに財産を受け取ると、2割加算の対象となります。

なぜ相続回数の減少が加算に繋がるのかというと、相続回数が減ることで相続税を支払う機会も1回分減り、節税となるためです。行政はこの節税方法を防ぐために、該当者に対し2割加算の相続税支払いを求めているのです。

一方で、孫が代襲相続人である場合などは該当しません。1回目の相続で財産を受け取る、正当な権利を有しているためです。兄弟姉妹や甥姪も同様であり、重要なポイントは相続のタイミングが早まっているかどうかです。兄弟姉妹だから無条件に当てはまるというわけではなく、状況次第で対象になるかどうかが決まります。

遺産分割協議でもめやすい

養子縁組を行うと、遺産分割協議で揉めやすくなります。

養子縁組で養子となった人は、法的に被相続人の実子と変わらない扱いになります。ひいては、遺産相続という点において、誰よりも優先されるべき立場になるのです。そのため「自分はもらえないのに」「養子がいなければこっちの取り分が増えたのに」などの考えを持つ人が居ると、トラブルの種になります。

揉めごとを防ぐには、事前にしっかり話し合いをしておくことです。また、法定相続人の優先順位よりも遺言状の方が法的強制力は上であるため、遺言状などを利用して財産を配分しても良いでしょう。

養子をとることにより相続人が減少することがある

養子縁組を行うことで、相続人が減少してしまうこともあります。もし法定相続人が減ってしまうと、控除枠が減って節税には逆効果となります。

たとえば被相続人の家族が、配偶者も子供も尊属も居らず、兄弟が2人居るだけのケースを考えましょう。兄弟が2人居ると、法定相続人は2人となります。しかし、養子縁組で1人養子が居ると、法律的には子供が優先であるため、法定相続人は1人(養子)になってしまいます。

上記のように、養子縁組を行ったからといって、必ず法定相続人に+1人となるわけではありません。養子縁組で法定相続人を増やしたい場合は、本当に相続人が増えるのかどうか、よく確認しましょう。

養子縁組後の遺産相続で揉めないためには事前に相談・周知を

養子縁組をしたうえでの遺産相続で揉めるリスクを減らすには、関係者や親類に養子縁組について相談・周知しておくことです。ポイントは、遺産相続が実際に発生する前に相談しておくという点です。

養子縁組のような重要事項については、内容よりも知らせがなかったことに対して、納得できない感情を抱く人が少なくありません。自分の知らない所で大きな事態が進んでいると、面白くないと感じるのは自然なことです。結果として、相続時になってから揉めてしまいます。

相談しても揉めるケースはありますが、相談しなければリスクはより高まります。無用なトラブルを防ぐためにも、重大なことほど事前の周知が重要です。

相続税対策に養子縁組を考えるなら専門家に相談を

相続税対策に養子縁組を考えている場合は、行動に移す前に、一度専門家にご相談ください。

養子縁組は、100%メリットだけが発生するような制度ではありません。そのため実際に行うのであれば、自分の状況をさまざまな角度から見た上で、判断をくだすべきです。しかし、実際の状況を法的観点から考えるのは、プロでなければ難しいのが現実です。

後から「こんなつもりじゃなかったのに…」と悔やまないために、養子縁組を検討する際は、ぜひひろしま相続・不動産ホットラインにてご相談ください。養子縁組が有利か・不利かだけでなく、具体的な手続きも含め、トータルでサポートさせていただきます。