生前贈与をしても相続税がかかるケースがある?計算方法も解説

相続税対策として注目されている生前贈与。しかし、生前贈与した財産によっては、思わぬタイミングで相続税がかかってしまうこともあります。相続税対策として生前贈与を利用するのであれば、正しく制度や計算方法を知り、注意点を守りながら進める必要があるでしょう。

そこで、この記事では、生前贈与と相続税の関係について詳しく解説します。生前贈与を検討している方は、ぜひ参考にしてください。

生前贈与された財産にも相続税が課せられるケースがある

生前贈与は、相続時の財産を減らす効果があり、相続税の節税対策として有効な手段です。しかし、贈与した財産すべてが相続税の対象外となるわけではありません。以下のようなケースでは、生前贈与された財産にも相続税が課せられる可能性があります。

- ● 被相続人が亡くなる7年以内に贈与された財産

- ● 贈与された財産が残っている場合

- ● 名義だけの贈与

以前は、被相続人が亡くなる3年以内に贈与された財産が相続税の対象となっていましたが、2024年1月1日以降は、対象期間が7年に延長されました。

また、いったん贈与された財産でも、被相続人が亡くなった時点で残っている場合も相続税の対象となります。

相続税がかからない4種類の生前贈与

相続税がかからない生前贈与は、おもに以下の4種です。

- ● 住宅取得等資金の非課税枠分

- ● 教育資金の非課税枠分

- ● 結婚・子育て資金非課税枠分

- ● 贈与税の配偶者控除を受けている財産

それぞれ詳しく見ていきましょう。

住宅取得等資金の非課税枠分

祖父母や両親など直系尊属からの贈与で、子や孫が住居用の家を新築・取得・増改築する場合の費用として、贈与したものに関しては相続税や贈与税が免除されます。非課税限度額は、省エネ等住宅で1,000万円、それ以外の住宅で500万円です。

「省エネ等住宅」とは、以下のいずれかの条件を満たす住居用家屋です。

- ● 断熱等性能等級4以上

- ● 一次エネルギー消費量等級4以上

- ● 耐震等級2以上

- ● 高齢者等配慮対策等級3以上

適用のためには住宅性能証明書を添付し、贈与税の申告をします。すでに「非課税の特例」の適用を受けて贈与税が非課税となったことがある場合は、その時の金額を控除した残額が非課税限度額です。対象期間は、令和4年1月1日から令和8年12月31日までとなっています。

参照:国税庁|直系尊属から住宅取得等資金の贈与を受けた場合の非課税

教育資金の非課税枠分

30歳未満の子や孫のために、教育資金として一括贈与した場合も非課税となります。非課税枠は1,500万円までとなっています。

利用方法は以下です。

- ● 金融機関で手続きし教育資金口座を開設する

- ● 教育資金非課税申告書を開設した金融機関に提出する

- ● 支払い明細の領収書などを金融機関の営業所に提出する

領収書などの提出は、支払日から1年以内もしくは支払った都市の翌年3月15日までとなっています。この制度を利用する対象期間は平成25年4月1日から令和8年3月31日まで。入学金、授業料、入園料、保育料、施設設備費、入学試験検定料、学用品購入費、修学旅行費、学校給食費、通学定期券代、留学費用など、教育にまつわる費用すべてが対象です。また、学習塾や習い事のための費用も含まれます。

ただし、受贈者が30歳に達したり、授与者が死亡したりすると、この契約は終了です。使いきれなかった教育資金の残りは、相続の対象となります。

参照:国税庁|祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

結婚・子育て資金非課税枠分

祖父母や両親が18歳以上50歳未満の子や孫名義に、結婚や子育てのための資金として渡した1,000万円までが非課税です。教育費と同様、金融機関での手続きが必要で「結婚・子育て資金非課税申告書」を提出します。

制度利用の対象期間は、平成27年4月1日から令和7年3月31日までです。1,000万円のうち、結婚関係で支払われるものについての限度額は300万円までとなっています。また、子育て資金の内訳として、妊娠・出産・不妊治療・妊婦検診も対象です。

資金の使途は、金融機関が領収書などをチェックし、書類保管されます。子や孫が50歳に達した日に終了し、使い残しがあれば贈与税の対象となるため注意が必要です。また、受け取る子や孫の前年所得額が1,000万円以上の場合は適用不可となっています。

参照:父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

贈与税の配偶者控除を受けている財産

婚姻期間が20年以上の夫婦の間で、住んでいる住居の贈与や居住用不動産を購入するための金銭贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除されます。ただし、以下のような条件があります。

- ● 婚姻期間20年が過ぎたあとの贈与であること

- ● 居住用不動産もしくは居住用不動産購入のための資金であること

- ● 贈与を受けた翌年3月15日までに住んでいること、その後も住み続ける見込みであること

この控除の適用のためには、指定された書類の添付と贈与税の申告が必要です。また、贈与は同じ配偶者から一生に一度しか受けられません。

必要な書類は以下です。

- ● 戸籍謄本または抄本

- ● 戸籍の附票の写し

- ● 居住用不動産の登記事項証明書

- ● 居住用不動産の評価明細書

戸籍謄本や附票の写しは、贈与を受けた日から10日を経過した日以降に作成されたものです。

参照:国税庁|夫婦の間で居住用の不動産を贈与したときの配偶者控除

生前贈与の財産に相続税がかかる場合の計算方法

生前贈与の財産に相続税がかかる場合は、以下のふたつのパターンがあります。

- ● 相続時精算課税

- ● 暦年課税

それぞれの計算方法を解説しましょう。

相続時精算課税

相続時精算課税制度は、2024年1月に改正され、新たに控除が加わりました。もともと累計2,500万円までの贈与に贈与税はかからず、相続時に相続財産に合算されていました。それが年110万円までの贈与に関しては贈与税がかからないと変更されています。控除される110万円は、相続時に加算されません。

2,500万円以上の贈与に関しては、一律20%の税率がかかります。贈与税の計算方法は以下です。

{(贈与額-年110万円)-2,500万円}×20%

相続時精算課税制度のメリットは、贈与時の価格で相続財産に加算できる点です。将来値上がりしそうな不動産や有価証券などを先に贈与しておけば、将来の相続税を抑えられるかもしれません。

暦年課税

暦年課税では、年間の贈与額110万円までは非課税となります。累計金額の上限はありませんが、相続開始前7年以内の贈与は対象外となります。今までは3年間だったものが、2024年の改正により7年間に延長されました。ただし、延長された4年間分の贈与に関しては、総額100万円までは控除できます。

暦年課税で110万円を超える部分には贈与税がかかり、相続開始前7年間に贈与された部分には相続財産に合算されて相続税の対象となります。

- ● 相続税開始前3年間の贈与全額→相続財産に加算

- ● 相続税開始前4年前から7年前の3年間の贈与→4年間の贈与金額から100万円を引いて相続財産に加算

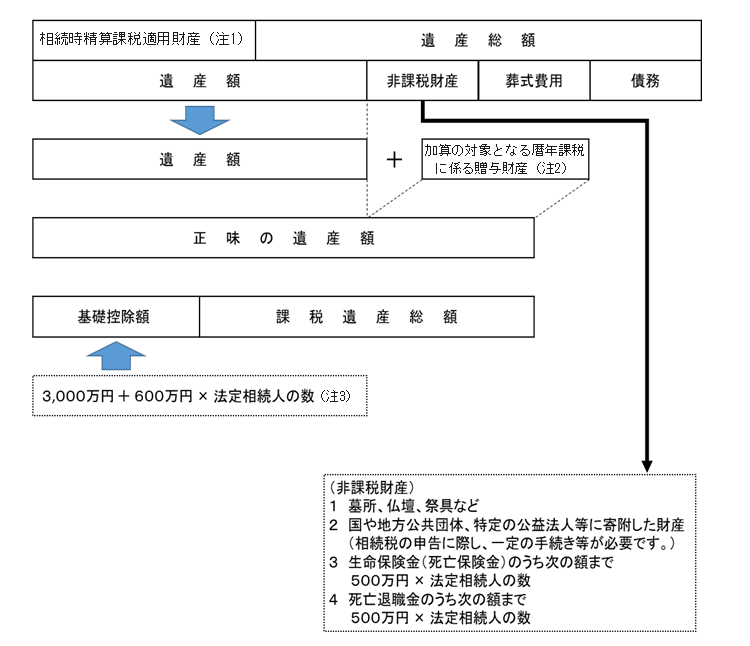

暦年課税分を加算するタイミングは、国税庁で掲載されている以下の図を参考にしてください。

画像引用:国税庁|相続税の税率

最終的な課税遺産額は、以下の計算式で出します。

課税遺産総額={(相続時精算課税適用財産+遺産)-(非課税財産+葬式費用+債務)}+加算の対象となる暦年課税による贈与財産 – 基礎控除額

相続税は、基礎控除を除いた金額に対して累進課税となっています。

生前贈与と相続は両方を賢く活用することで節税効果が高まる

生前贈与と相続は、どちらも財産を次の世代へ移転する方法です。ただし、制度を熟知し、活用することで、支払う相続税は大きく違ってきます。とくに遺産の額が多いほど、その効果は大きくなるでしょう。

次のようなケースは、生前贈与を賢く活用するようおすすめします。

- ● 基礎控除よりも遺産がかなり大きい

- ● 配偶者に居住用不動産を確実に残したい

- ● 計画的に相続税対策したい

注意点としては、贈与の額が大きいとかえって税金が高くなる、贈与によって相続人間で不平等が生まれないようにする、生前贈与によって自分の生活資金が不足しないようにするなどです。適切な生前贈与のためには、専門知識が必要なため、税理士などの専門家に相談するとよいでしょう。

土地や建物は生前贈与で税金を抑えられるケースがある

土地や建物などの不動産は、相続財産のなかでも高額です。ただし、生前贈与を活用することで、大幅に節税できるケースもあります。生前贈与が有利なケースは、将来値上がりが期待できる不動産や有価証券の贈与です。

注意点としては、土地や建物を生前贈与する場合は、名義変更の手続きが必要なこと、贈与税の申告が必要なことなどです。申告漏れが発覚すると。ペナルティが課されます。

土地や建物の生前贈与は、相続税対策として有効な手段ですが、注意点も理解した上で慎重に検討しましょう。その際は、税理士などの専門家に相談することをおすすめします。

財産を生前贈与することで節税以外のメリットもある

生前贈与には、節税以外のメリットとして以下の2つがあります。

- ● 贈与する時期や相手を自分で選べる

- ● 相続トラブルを防げる

それぞれ詳しく見ていきましょう。

贈与する時期や相手を自分で選べる

生前贈与では、自分の意思で贈与する時期や相手を自由に選択できます。その意味として以下のふたつがあります。

- ● 感謝の気持ちを伝えられる

- ● 相手の将来に役立ててもらう

自分が生きているうちに財産を贈ることで、相手に感謝の気持ちを伝えられます。具体的な例として、介護などで世話になった娘にお礼として渡したい、思い出の別荘を孫に贈与したい、などです。また、子の住宅購入資金や孫の教育資金など、生前贈与という名目で直接的に支援できるのもメリットです。必要な時期に財産を役立ててもらえるため、将来遺産として残すよりも意味があるかもしれません。

相続トラブルを防げる

遺言で相続人とその内容を指定できますが、被相続人はその場に自分自身が居合わせられません。そのため、遺言を残したとしても、遺産分割をめぐって相続人同士で争いが起こるケースも少なくないのです。しかし、生前贈与であれば、贈与する財産や相手を自分で確実に決められるため、相続時に揉める可能性が低くなります。また、相続財産を減らすことで、相続税の負担も少なくなるでしょう。

生前贈与をするかどうかで迷ったら専門家に相談を

生前贈与は、自分の遺産を生きているうちに、贈りたい相手に贈りたい額を確実に渡せる方法です。しかし、さまざまな特例があり、適切に活用しなければ、かえって多く贈与税や相続税を払うことにもなりかねません。生前贈与を検討したいと思っている方は、ぜひ専門家に相談してみましょう。

ひろしま相続・不動産ホットラインでは、不動産に特化した相続対策を得意としています。相続の中でも難易度が高い不動産相続の適切な相続方法をお伝えできるでしょう。生前贈与や相続税対策をご検討の方や大切な家族の負担を減らしたいとお考えの方は、お気軽にお問い合わせください。