相続税の倍率方式での土地評価額の計算方法|減額できるケースや注意点も解説

相続した土地の相続税を計算するには、土地評価額の算出が必要です。土地評価額は土地ごとに決まっている評価方法で算出することとなり、路線価が定められていない地域は倍率方式で計算します。

本記事では、倍率方式の計算方法だけでなく、倍率方法で計算する手順から、計算式に用いる数字をどのように調べれば良いかまで解説します。

評価額を減額できるケースや倍率方法での土地評価で注意するポイントも紹介しているため、相続した土地の評価額を計算したいとお考えの方はぜひ参考にしてください。

相続税における土地の評価方法は3種類

相続税を計算する際に必要となるのが、土地の評価です。宅地や田畑などの地目ごとに評価することになり、評価方法には以下の3つの種類があります。

- ① 路線価方式

- ② 倍率方式

- ③ 宅地比準方式

まず路線価とは道路(路線)に面している標準的な宅地の1㎡(1m×1m)当たりの価格です。国税庁の「路線価図・評価倍率表」で相続した土地の所在地を調べた際、路線価が定められている地域あった場合は「①路線価方式」を用いて評価します。

これに対して「②倍率方式」は、路線価が定められていない地域の土地評価方法です。市区町村の役場で確認できる固定資産税評価額を用いて評価することとなります。概要の詳しい解説と計算方法は、記事内で後述します。

さらに「③宅地比準方式」というものもあり、宅地比準方式は市街地農地の評価に用いられる方式です。農地が宅地であると仮定した場合の1㎡の価額から必要事項を控除した金額に農地の地積を乗じて計算する評価方法です。

倍率方式とは?該当地域と計算方法

倍率方式とは、路線価が定められていない地域にある土地の土地評価額を計算する際の方式です。固定資産税評価額に評価倍率を乗じることで、土地の相続税評価額を算出します。

- ● 倍率方式に該当する地域

- ● 倍率方式の計算方法

これらについて、詳しく見ていきましょう。

倍率方式に該当する地域

倍率地域とは、路線価が定められていない地域のことを指します。そのことから、倍率地域とされる地域には大きく分けて2つの定義が挙げられます。倍率地域の定義は、以下のとおりです。

- ● 路線価が定められていない

- ● 市街地ではない

そもそも路線価が定められるのは、主に市街地となります。一方で路線価が定められていないところは主に郊外であるため、倍率地域は郊外の宅地や田畑などに適用されていることが多くなっています。

倍率方式の計算方法

倍率方式の計算には、以下の計算式を用います。

土地の固定資産税評価額 × 評価倍率 = 土地の相続税評価額

計算式の中にある評価倍率は、宅地・田・畑などの地目と土地がある地域により異なり、国税庁が発表している「路線価図・評価倍率表」で確認が可能です。

実際の地積と課税地積が異なる場合の計算方法

相続した土地の実際の地積と、不動産の登記簿に記載されている土地の面積である課税地積が異なる場合、通常の倍率方式の計算方法とは異なる計算式を用います。

土地の固定資産税評価額 × 評価倍率 × (実際の地積 ÷ 課税地積) = 土地の相続税評価額

実際の地積と課税地積の割合を明らかにした状態で計算することで、実際の地積による相続税評価額の算出が可能です。

倍率方式の計算で用いる「固定資産税評価額」とは?

固定資産税評価額とは、土地などの固定資産税を計算する際の基準となる価額のことです。毎年度のはじめに市区町村から送付される固定資産税・都市計画税納税通知書に、固定資産税評価額は記載されています。

土地や家屋の固定資産税評価額は、3年に一度の頻度で「評価替え」が行われます。評価替えとは、固定資産の価格の変動に応じて、評価額を適正な価格に見直す作業です。

固定資産税評価額の評価替えが行われた年度を「基準年度」といい、原則として基準年度の評価額は2年目・3年目の年度にそのまま引き継がれます。

倍率方式で土地の相続税評価額を計算する手順

倍率方式で相続税の土地評価額を算出する手順は、以下のとおりです。

- ● 評価する土地がどの方式に当てはまるか調べる

- ● 評価する土地の固定資産税評価額を確認する

- ● 適用する評価倍率を確認する

これらを順に確認し、倍率方式の計算方法に当てはめて土地の相続税評価額を算出します。

【倍率方式の計算方法】土地の固定資産税評価額 × 評価倍率 = 土地の相続税評価額

一つひとつの手順について、確認方法も交えて詳しく解説していきます。

評価する土地がどの方式に当てはまるか調べる

土地評価額を算出するには、相続する土地が路線価方式か倍率方式かを調べる必要があります。国税庁の路線価図・評価倍率表から調べられ、評価方式の確認手順は以下のとおりです。

- ① 最新年号のタブを選ぶ

- ② 相続する土地のある都道府県を選ぶ

- ③ 路線価表を選ぶ

- ④ 路線価表に土地所在地の記載があれば「路線価方式」が評価方式

- ⑤ 路線価表になければ評価倍率表を開き、記載があれば「倍率方式」が評価方式

路線価表に該当する住所の記載がない場合は、基本的には倍率方式ということになります。また、市街化調整区域であるなど倍率方式の見込みが高ければ、はじめから評価倍率表で確認するとスムーズでしょう。

倍率方式で評価する土地の固定資産税評価額を確認する

固定資産税評価額は、毎年市区町村などの役場から届く、「固定資産税・都市計画税納税通知書」に記載されています。通知書を紛失してしまった場合は、役場の窓口で確認も可能です。

固定資産税評価額は、固定資産税納税通知書の課税明細書に記載されています。似ている項目で固定資産税課税標準額がありますが、こちらは使用しません。また、市区町村により課税明細書の様式は異なるため、どこを見ればよいのか迷った場合は役所で問い合わせるとよいでしょう。

適用する評価倍率を確認する

適用になる評価倍率は、地域により異なります。国税庁の路線価図・評価倍率表から相続した土地の都道府県を選択し、評価倍率表を確認しましょう。地域内でも細かく区分されている場合も多く、「町(丁目)または大字名」で確認が必要です。

また、同じ地域内でも市街化区域と市街化調整区域のどちらかにより倍率が異なる場合があります。さらに市街化調整区域の中でも、以下の内容などで倍率に違いがでます。

- ● 農業振興地域内の農用地区域

- ● 都市計画法上の用途地域

- ● それ以外の地域

相続した土地がこれらのどの地域に該当するかは、固定資産評価証明書や固定資産税・都市計画税の課税明細書で確認が可能です。

土地評価額を減額できるケース

条件を満たす土地であれば、土地評価額を減額できます。相続税の土地評価額を減額できるケースは、主に以下の3つです。

- ● セットバックのある土地

- ● 「地積規模の大きな宅地の評価」の要件を満たす土地

- ● 都市計画道路の予定地

土地の評価額は相続税を算出する際の基準となります。評価額を減額できれば相続税の支払いを少なくできるため、減額できるケースに該当するか確認してみてください。

セットバックのある土地

土地の一部を道路として提供することを、セットバックといいます。国税庁の「No.4604 路線価方式による宅地の評価」では、セットバックのある土地の評価について、通常どおりの評価化学から70%相当額を控除して評価すると明記されています。

そもそもセットバックが必要になるのは、建築基準法の第四十二条に記載されている条件を満たさない道路に接している土地です。

救急車などの緊急車両が通れるようになどの理由から、4m以上の道路に接していないと基本的に建物を建築できません。しかし、4m以上の道路に接していない土地も多くあります。このような土地では、土地の境目から建物を遠ざけて実質的に4m幅の道路を作り建築することになり、この方法をセットバックと呼びます。

「地積規模の大きな宅地の評価」の要件を満たす土地

国税庁の「No.4609 地積規模の大きな宅地の評価」の対象となる宅地は、評価額を減額できる可能性があります。三大都市圏では500㎡以上、それ以外の地域では1,000㎡以上の宅地が対象です。

評価額の算出の際、土地の大きさにより、以下に記載の規模格差による補正率を乗じます。

- ● 奥行き価格補補正率

- ● 不整形地補正率などの各種画地補正率

- ● 規模格差補正率

ただし、以下の条件に当てはまる土地は地積規模の大きな宅地から除外されるため、対象外です。

- ● 市街化調整区域(都市計画法第34条第10号または第11号の規定に基づき宅地分譲に係る同法第4条第12項に規定する開発行為を行うことができる区域を除きます。)に所在する宅地

- ● 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

- ● 指定容積率が400パーセント(東京都の特別区においては300パーセント)以上の地域に所在する宅地

- ● 財産評価基本通達22-2に定める大規模工場用地

(引用|国税庁「No.4609 地積規模の大きな宅地の評価」)

都市計画道路の予定地

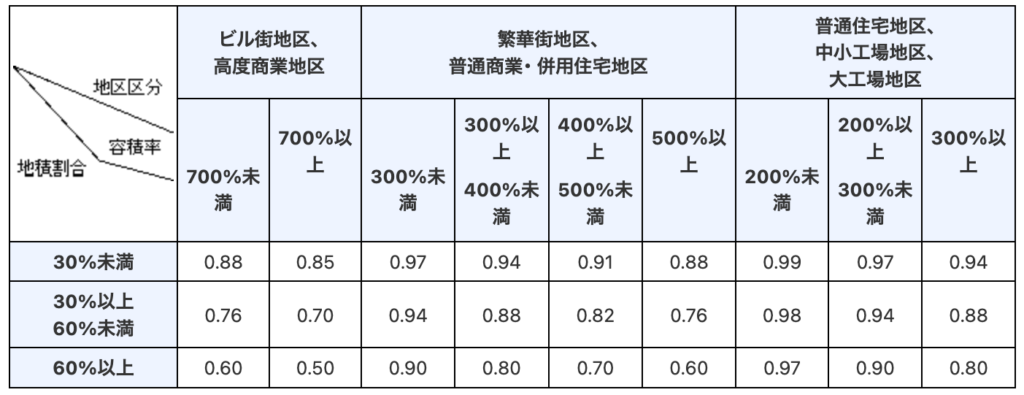

都市計画道路の予定地の区域内にある宅地の評価では、定められた補正率を乗じて価額を計算します。そのため、評価額を減額できる可能性があります。補正率は、以下の表のとおりです。

(引用|国税庁「都市計画道路予定地の区域内にある宅地の評価」)

表の地区区分・容積率・地積割合から補正率を確認します。通常に算出した価額に補正率を乗じることで、相続した土地に応じた減額が可能になるでしょう。また、都市計画道路予定地の定義は、都市計画法第4条に定められています。

倍率方式での土地評価で注意点

倍率方式で土地の評価額を計算する際には、注意すべきポイントが3つあります。注意点は以下のとおりです。

- ● 固定資産税評価額の年分・地目での誤り

- ● 地目は相続開始時の現況で判断する

- ● 雑種地は似ている地目に批准して判断する

これらを間違えてしまうと、正しい価額を算出できません。計算を間違えてしまうと、想定していた納税額と実際に納税する金額に大きな差ができてしまう可能性が考えられます。必要以上の納税額にならないよう、注意が必要です。

固定資産税評価額の年分・地目での誤り

固定資産税の評価額は、対象となる年分や地目に誤りがあると適切な計算を行えません。まず知っておきたいのは、固定資産の相続税を算出するときに用いるのは、相続が開始された年の1月1日時点での評価額ということです。

3年に一度の頻度で、固定資産税評価額は評価のし直しが行われます。そのため、相続を開始した年と直近の年では、評価額が異なる可能性があるのです。

地目は相続開始時の現況で判断する

相続税の土地評価を行う際の地目には、相続開始時点の地目が用いられます。相続時点では田畑だったけれど現在は宅地に転用しているなどの場合、相続時点の地目である田畑が土地評価の対象です。

例に出した田畑と宅地とでは、場所によって1㎡の評価額の差が非常に大きな場合もあります。現在の登記情報として登録されている地目と相続開始時の地目が異なる場合は、算出時に利用する地目を間違えないようにしましょう。

雑種地は似ている地目と比較して判断する

倍率地域にある雑種地は、相続税を算出する際の基準となる評価倍率がありません。そのため、相続した雑種地の土地周辺にある似た環境の土地を基準にして、評価額を算出します。

比準方式といい、市街地農地の評価に用いられます。ただし、雑種地でもゴルフ場用地や遊園地等用地・鉄軌道用地などに該当する土地は比準方法の対象になりません。また、市街地調整区域の雑種地を評価する際には、土地の状況を考慮し、0・30・50%の割合で減価が行われる「しんしゃく割合」が適用になります。

また、周辺環境と比較して判断するため、減額対象となるしんしゃく割合が適用されている場合は、税務調査で指摘されやすい傾向にあります。適切な判断を行うためにも、専門家への依頼がおすすめです。

土地の相続税評価額を算出するのは複雑なため専門家に相談を!

倍率方式の計算式は比較的わかりやすいため、計算自体は相続者さまご自身でも可能かもしれません。しかし、計算に用いる倍率は地域や土地の種類により異なり、減額の適用条件などもさまざまです、適用になる倍率を正しく判断できないと感じる方も多いでしょう。正しい判断が必要になる相続評価額の算出は、専門家への依頼がおすすめです。

「ひろしま相続・不動産ホットライン」は、不動産・相続問題に特化した税理士事務所です。相続専門税理士や不動産鑑定士など6名のプロが在籍しており、倍率方式での土地評価額の算出も正しく行います。相続した土地の手続きについてお悩みであれば、ぜひひろしま相続・不動産ホットラインにご相談ください。